如何看待存量房貸利率調整對銀行股的影響?

銀行:新一輪存量房貸利率調整探討

近期人民銀行接受採訪時提到“推動企業融資和居民信貸成本穩中有降”“研究儲備增量政策舉措”,市場關注存量按揭利率下調的可能形式和影響,參考過去存量按揭利率下調的經驗進行探討。

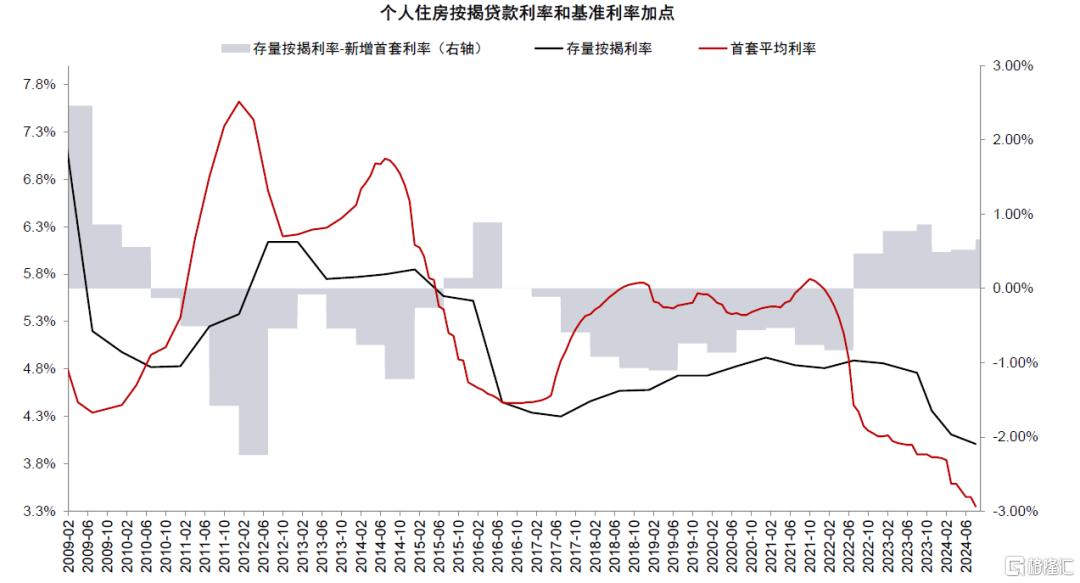

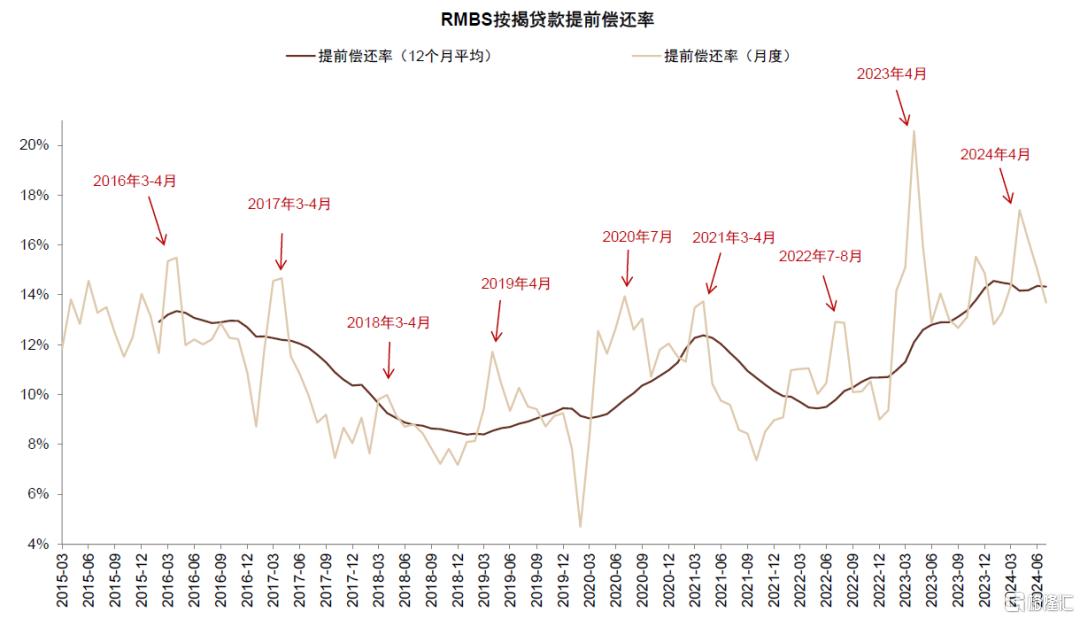

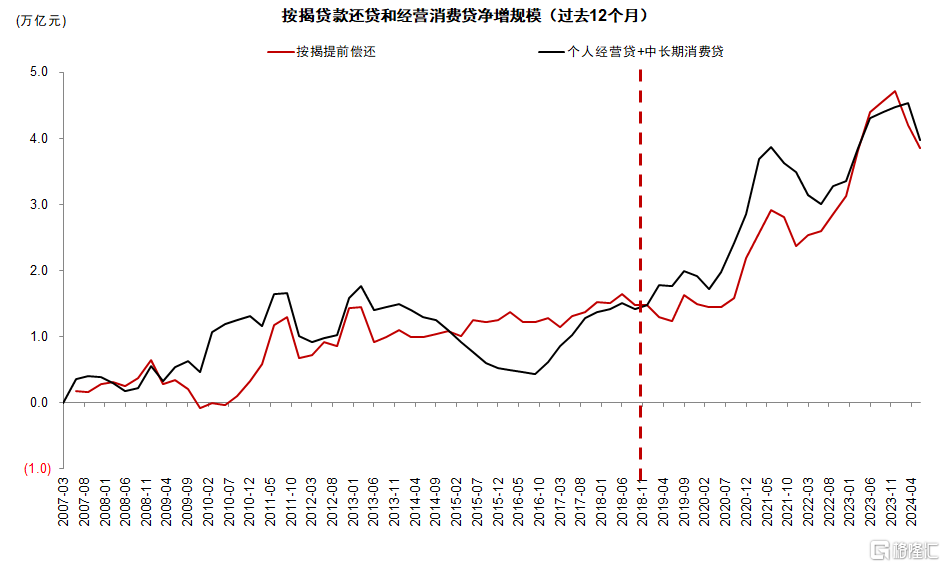

存量利率下調預期再起。中金研究在2024年2月的報告《利率太高還是太低:降息後的思考》中提示存量按揭利率仍然偏高帶來的早償壓力,去年四季度存量按揭利率下調後,2024年5月取消全國層面新發放房貸利率下限,此後新發放房貸利率加點再度下行。根據央行數據,截至6月新發放房貸利率3.45%,如果考慮7月的LPR下調估計新發放利率在3.35%左右,相比2023年12月的3.97%下行62bp,而存量按揭利率下調幅度僅爲35bp,測算存量房貸利率和新增利率的利差再度回到約60-70bp的高位,並且大部分重定價在2025年年初。因此,按揭早償率仍位於14%左右的高位,並且可能存在使用消費和經營貸置換按揭的空間。

回顧去年存量按揭利率下調。2023年10月存量房貸利率下調採用存量利率下調至不低於發放時城市利率下限的方式,根據央行的統計,超過22萬億元存量房貸利率下調(佔存量按揭約60%),平均降幅約70bp,涉及超5000萬戶、1.5億人,減少借款人利息支出每年1600-1700億元。測算存量按揭利率平均下調40bp,靜態估算影響銀行淨息差5bp,營業收入3%,淨利潤 5%(均爲年化,不考慮存款利率下調對衝)。按照 100 萬元按揭貸款、等額本息還款計算,存量按揭利率下調70bp估算可降低借款人月供約400元,節約月供和總還款額約5%。

新一輪存量按揭利率調整探討。2008年之前通過跨行轉按揭,居民可實現存量按揭利率調整至新發放水平。是否重新放开轉按揭、轉按揭的範圍(是否包括二套房)、銀行在同業競爭的環境下是否自主下調房貸利率仍有不確定性,進行以下兩種情景分析,具體結論有待政策明朗和落實。

情形一:假設全部按揭貸款利率通過轉按揭和自主調整的形式下調至新發放利率水平,估算存量按揭利率平均下調約60bp,估算減少借款人利息支出每年約2400億元,規模超過2023年。在此假設下,估算存量按揭利率下調影響銀行淨息差7bp,營業收入4%,淨利潤 7%(年化,不考慮存款利率下調對衝)。

情形二:假設轉按揭的範圍僅包括首套房房貸(假設佔存量房貸比例約爲90%),估算存量按揭利率平均下調約54bp,估算減少借款人利息支出每年約2000億元。在此假設下,估算影響銀行淨息差6bp,營業收入3%,淨利潤7%(年化,不考慮存款利率下調對衝)。

利率下調減輕還款壓力。由於2023年存量房貸下調後的LPR加點不能低於發放時的城市下限,因此房貸發放時利率加點較高的城市下調幅度較少。假設本輪轉按揭存量利率降至最新發放房貸利率下限,個別城市存量利率調整幅度最多可能達到75-100bp。按照 100 萬元按揭貸款、等額本息還款計算,估算存量房貸利率下調100bp可降低借款人月供約600元,節約月供和總還款額約7%。

存款利率下調的對衝。2023年9月存款利率平均下調約9bp,基本對衝了8月LPR降息和存量按揭降息的影響(參見《如何理解超預期存款降息》)。假如2024年下調存量按揭利率,預計通過類似方式降低銀行負債成本以對衝對息差的影響。根據上述測算,考慮到本輪存量按揭利率調整的空間可能大於2023年,銀行負債的調整幅度應至少爲15bp左右。如果負債成本調整到位,預計存量按揭利率調整對於銀行息差的總體效果爲中性。

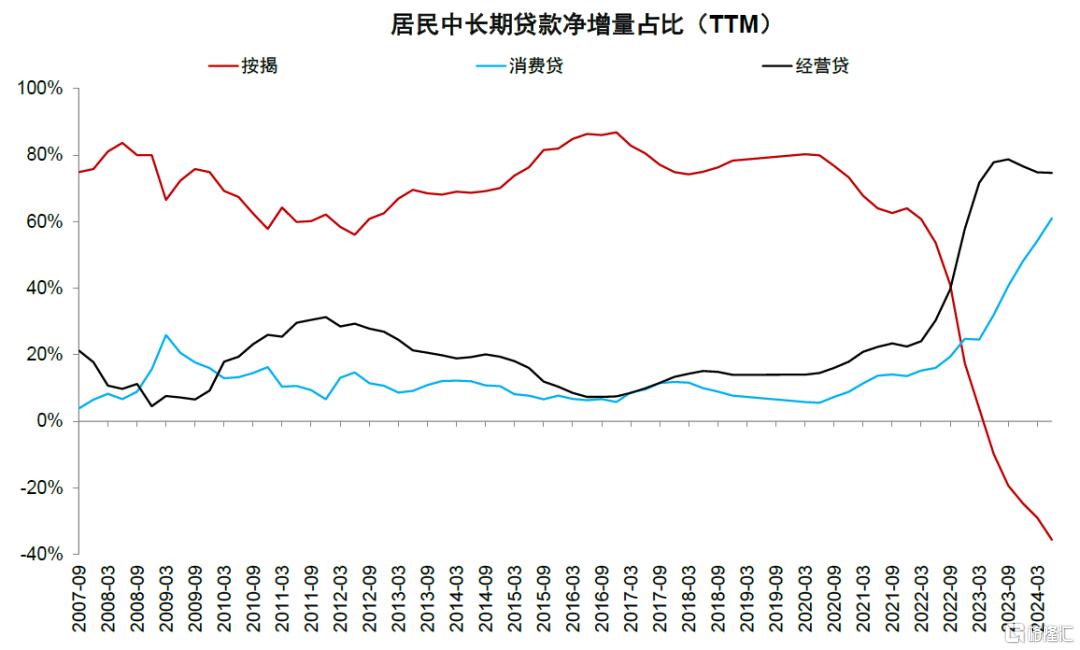

評估對銀行的綜合影響。根據上述分析,雖然存量按揭利率的可能調整對銀行息差形成影響,國有大行按揭佔比高於中小銀行,受存量按揭利率調整的影響更大。但假設負債成本同步調整,預計對於息差的總體影響是中性的。實際上,即使不調整存量按揭利率,居民可能仍在通過提前還貸、或者是通過經營消費貸置換等方式對銀行息差形成壓力。息差能否企穩根本上取決於居民是否通過償債壓力降低實現信貸需求的改善、對於存量按揭利率降息對銀行影響的評估需要考慮上述兩方面因素,政策支持實體經濟的導向對於銀行基本面而言也至關重要。

銀行投資建議。近期銀行股價快速上漲後出現回調,除了對於存量按揭利率調整導致息差承壓的擔憂之外,也由於短期內交易擁擠度上升,在整體市場風險偏好改善導致避險資金流出高股息板塊。在《銀行上漲的邏輯》中提出銀行6-12個月內需要關注的三個風險點中第三點“居民按揭早償率上升,減持流動性資產償債的傾向”,假設存量按揭利率下調,雖然短期內抑制銀行股價表現,但也意味着中期風險的提前緩釋。建議投資者在股價回調後擇機選擇股息較高、資產質量穩定的銀行。

圖表1:房貸新發放和存量利差位於歷史高位

資料來源:Wind,中金公司研究部

圖表2:按揭RMBS早償率位於歷史高位

資料來源:Wind,中金公司研究部

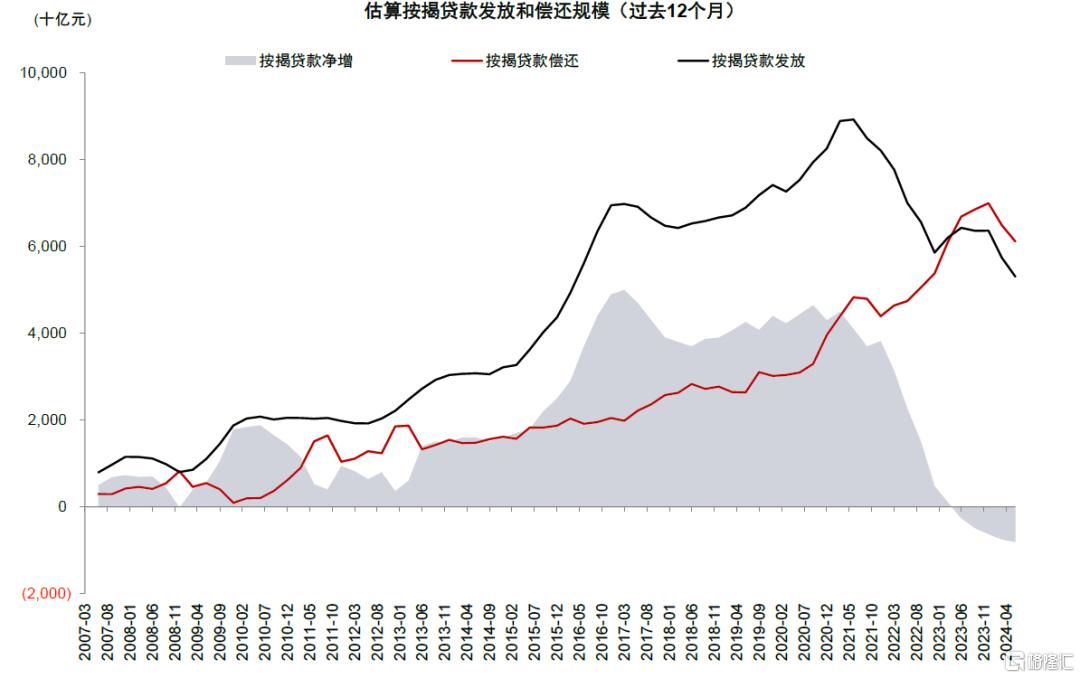

圖表3:房貸新發放規模下降,早償規模不低

資料來源:Wind,中金公司研究部

圖表4:居民中長期貸款淨增量由按揭轉爲經營消費貸

資料來源:Wind,中金公司研究部

圖表5:按揭早償伴隨經營消費貸規模擴張

資料來源:Wind,中金公司研究部

注:中金研究各家銀行存量房貸利率對淨息差影響的測算結果請見報告原文。

風險

存量按揭利率調整方案超預期。

地產:政策預期提振,地產板塊仍有布局機會

8月30日,A/H兩市地產和物業服務板塊均錄得較大漲幅:中金研究覆蓋的A/H开發商股價+5.9%/+4.2%,跑贏滬深300指數和恆生國企指數4.5ppt/2.8ppt;中金研究覆蓋的A/H物企股價+5.7%/+6.5%,跑贏滬深300指數和恆生國企指數4.4ppt/5.2ppt。中金研究認爲這與當前經濟形勢和外圍環境變動下,投資者再度提升政策預期相關,包括但不限於存量房貸利率調整。

當前房地產市場本身仍在築底過程中,但政策面的持續積極應對應也在預期之內。繼5.17新政和三中全會之後,房地產市場經歷了一段政策觀察期,伴隨着需求支持政策效用消退,以及商品房收儲推進偏慢,樓市溫度整體仍處於下降趨勢:8月高頻口徑新房和二手房銷售面積均較7月降約一成,前者同比延續跌勢(8月-18%vs.7月-14%),後者同比增幅收窄至+18%(7月+30%),房價下行速度也尚未趨緩(6、7月分別爲-1.1%和-1.2%)。但中金研究認爲在防範行業風險、維護行業平穩健康發展的基調下,未來一段時間房地產政策仍可能呈現動態優化,以對衝下行壓力,平緩市場運行。

各類政策中存量房貸利率調整此前已有實踐,可能推進較快;同時也需關注其他政策有無可能同步加強以形成合力。2023年10月存量房貸利率已經過第一次下調,彼時主要採用“下調至發放時城市利率下限”的方式,涉及約22萬億元存量房貸利率調整(佔當時按揭存量的58%),預計每年減少借款人利息支出1,600-1,700億元。目前新批貸款利率已下調至3.4%左右,根據中金銀行組估算,與存量貸款平均利率之間的息差仍有約60BP,如對全部存量貸款利率進行充分調整,或節省利息支出約2,000-2,400億元。此外,中金研究認爲其他相關政策雖也可能面臨一些實操掣肘,但邊際改進仍有空間,包括收儲政策的優化、一线城市樓市政策的再調整、財政政策的進一步發力等,由此帶來的市場預期改善可能使得中短期內地產股仍具有交易機會。

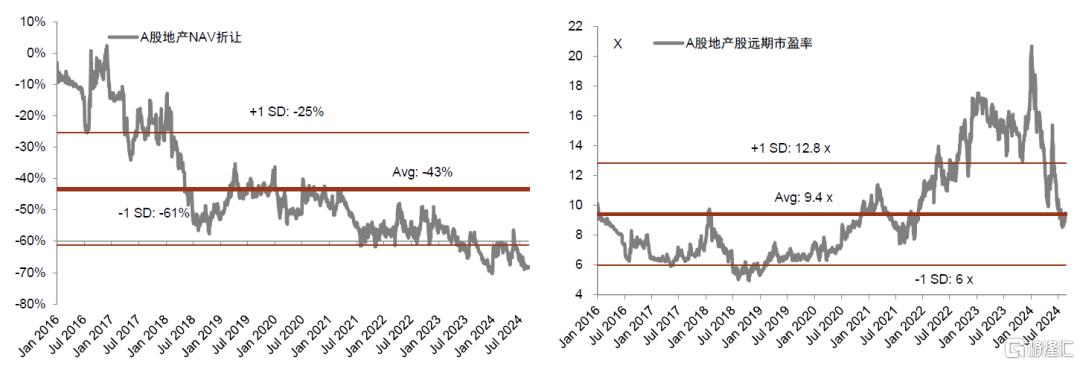

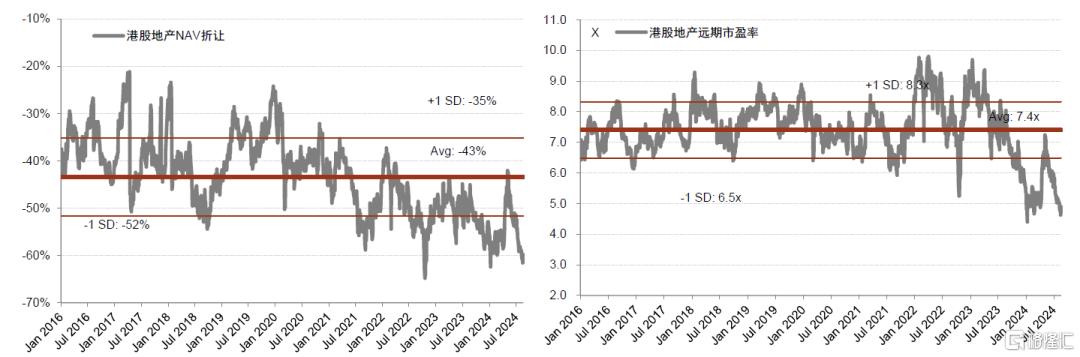

建議把握政策預期提振可能帶來的交易機會。從更長視角展望,中金研究判斷未來1-3年高庫存對房價帶來的壓力仍存,企業經營端的歷史包袱仍有待消化,走出去庫存、去槓杆的周期有待時日。在盈利和淨資產端改善空間有限的情形下,出現長期趨勢性投資機遇的概率不大;但中短期內政策潛在調整仍可能帶來一定的交易性機會。

圖表7:A股房企NAV折價及PE band

注:1)所有公司均爲中金覆蓋,並採用中金預測數據;2)數據信息截至北京時間2024年8月30日資料來源:公司公告,Wind,中金公司研究部

圖表8:H股开發商可比估值表

注:1)所有公司均爲中金覆蓋,並採用中金預測數據;2)數據信息截至北京時間2024年8月30日資料來源:公司公告,Wind,中金公司研究部

風險

後續政策落地節奏和力度不及預期。

注:本文摘自中金研究於2024年9月1日已經發布的《新一輪存量房貸利率調整探討》,分析師:林英奇 S0080521090006 ;許鴻明 S0080523080007 ;周基明 S0080521090005 ;張帥帥 S0080516060001

本文摘自中金研究於2024年8月31日已經發布的《政策預期提振,地產板塊仍有布局機會》,分析師:孫元祺 S0080521050008;李昊 S0080522070007;王翼羽 S0080521050007;張宇 S0080512070004 ;宋志達 S0080524070010;張芳妍 S0080524070014;曠美琦 S0080523070022;李曉豪 S0080123080025