探討幾點差異化認知,重申銀行行業推薦

投資建議

過去8個交易日A/H銀行股下調8/6%,已較爲充分反映存量按揭單邊調整的影響,參考《新一輪存量房貸利率調整探討》。近期境內外路演反饋,更多投資者認爲股票上漲源自資金推動,對銀行業績穩定性及配置資金战略選擇缺乏認同。本篇報告主要聚焦差異化認知以及重申行業推薦。我們認爲,當前階段銀行股超額收益源自存量市場背景下的防御邏輯,以及銀行業績穩定性。銀行業績穩定性源自三個差異化的認知:1)資產負債表推動的存量業務模式,2)穩定或改善的淨不良生成率,3)短中周期穩定的淨息差水平,我們認爲銀行仍然能夠保持穩健的利潤增長及分紅水平。

摘要

Q1:作爲順周期行業,銀行業績穩定性哪裏來?

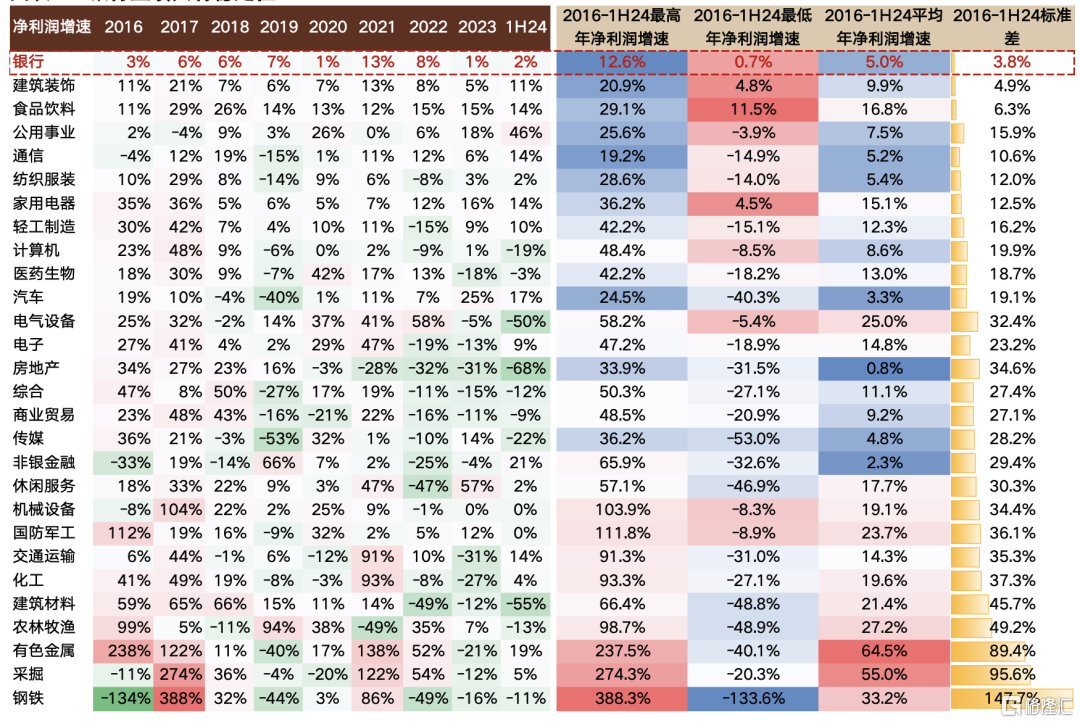

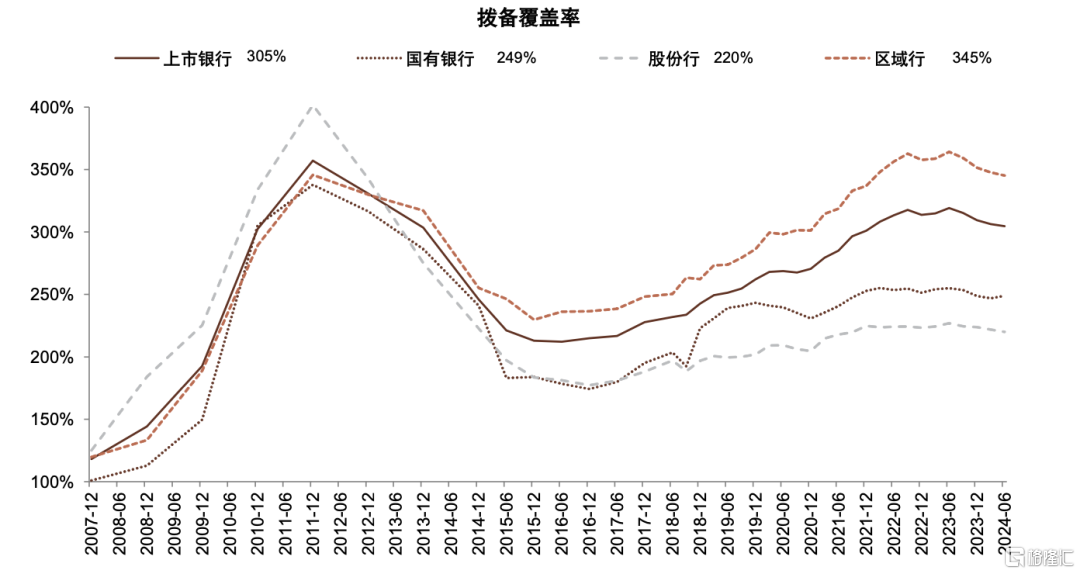

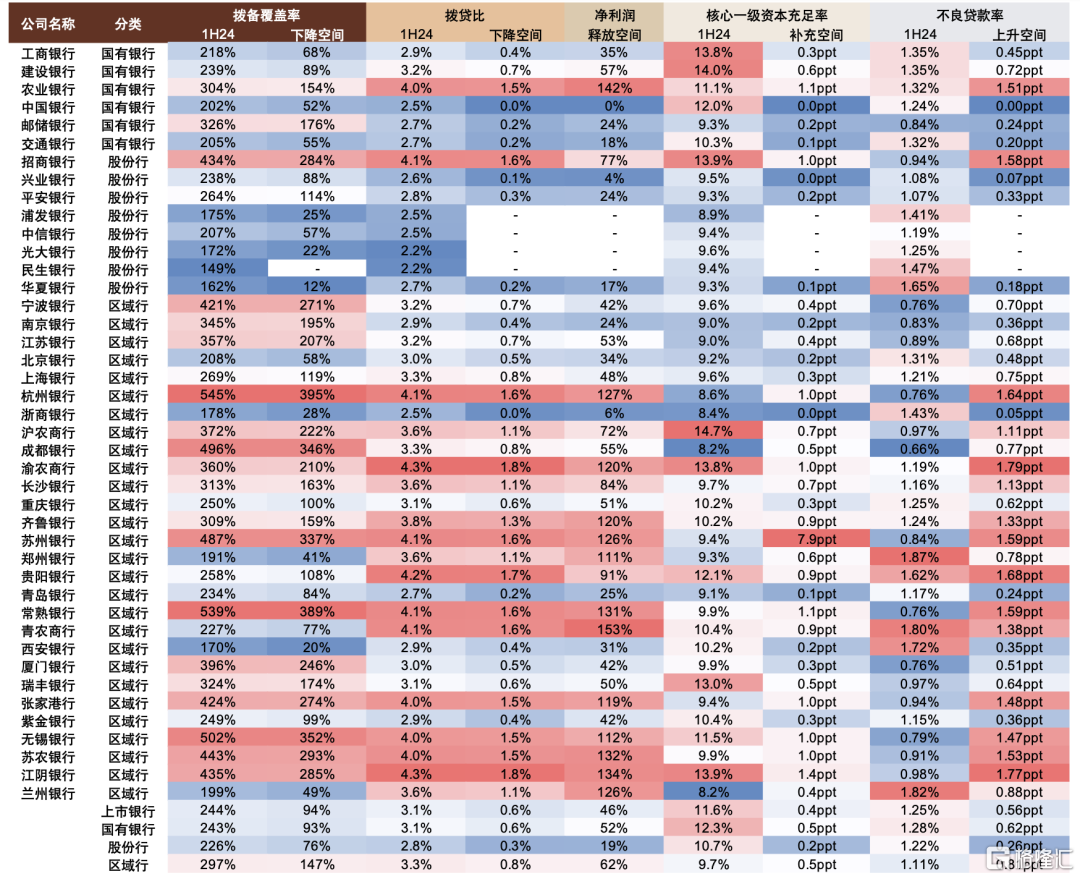

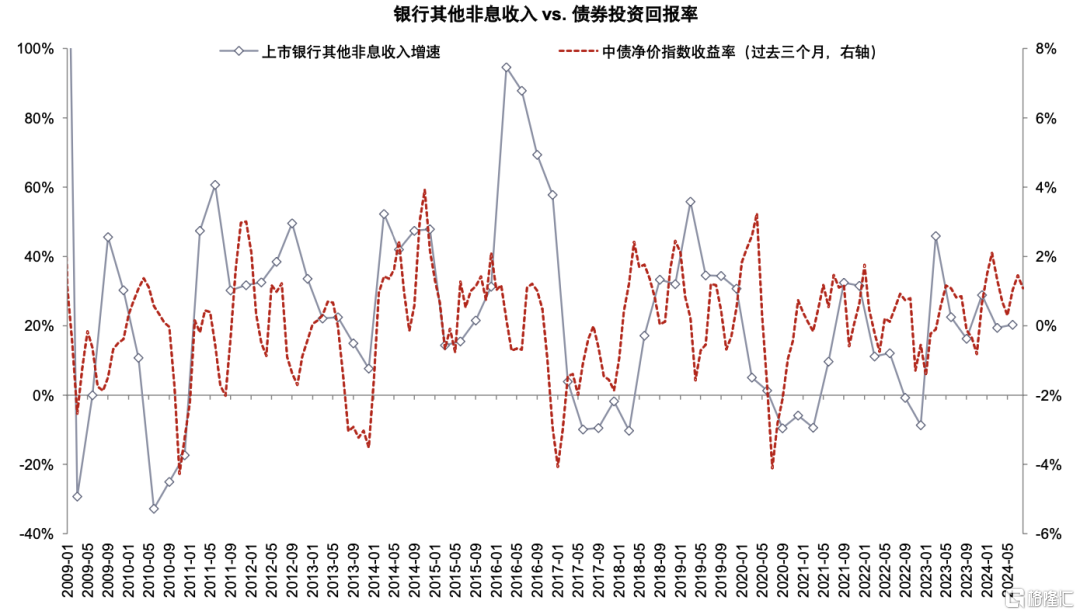

1H24上市銀行淨利潤同比增速+0.4%,較1Q24的-0.8%小幅改善。2016~1H24銀行業淨利潤平均同比增速爲5%,是全部27個一級行業中利潤波動最小的行業。作爲順周期行業,我們認爲銀行盈利較爲穩定的主要原因包括:1)銀行基於存量報表的經營模式,損益表的80%都來自於歷史積累的資產負債表,周期彈性更小。2)可削峰填谷的撥備:銀行根據預期損失計提撥備,也起到平滑利潤的作用。截至1H24上市銀行撥備覆蓋率305%,較150%相比仍有較多空間,仍可通過撥備釋放反哺淨利潤。3)債券浮盈平滑利潤:我們估算截至今年8月銀行持有國債、**和政策性銀行債券約68萬億元,佔銀行債券持倉83%。我們測算今年債券利率下行50bp對商業銀行形成約2.8萬億元的債券“浮盈”,規模稅後相當於銀行一年利潤的近90%,爲銀行平滑利潤波動形成了“安全墊”。

Q2:爲何銀行業不良生成率保持穩定甚至下行?

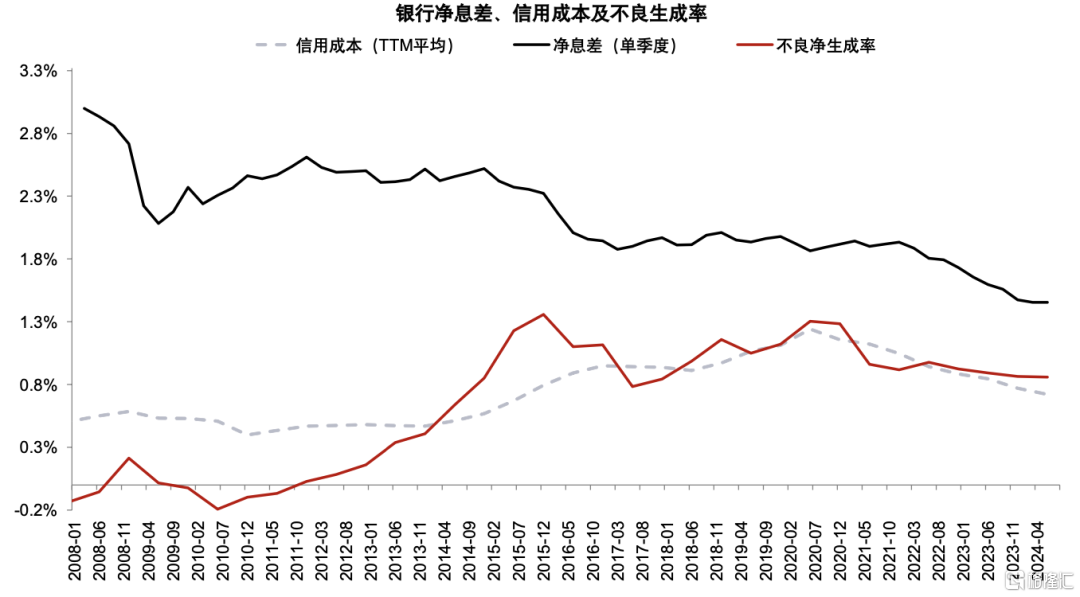

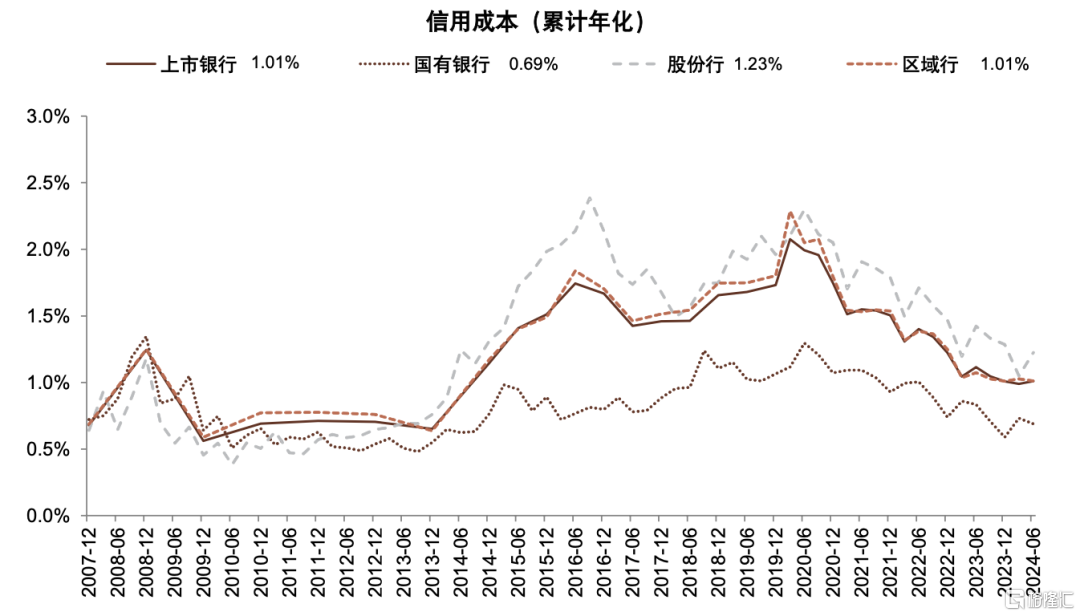

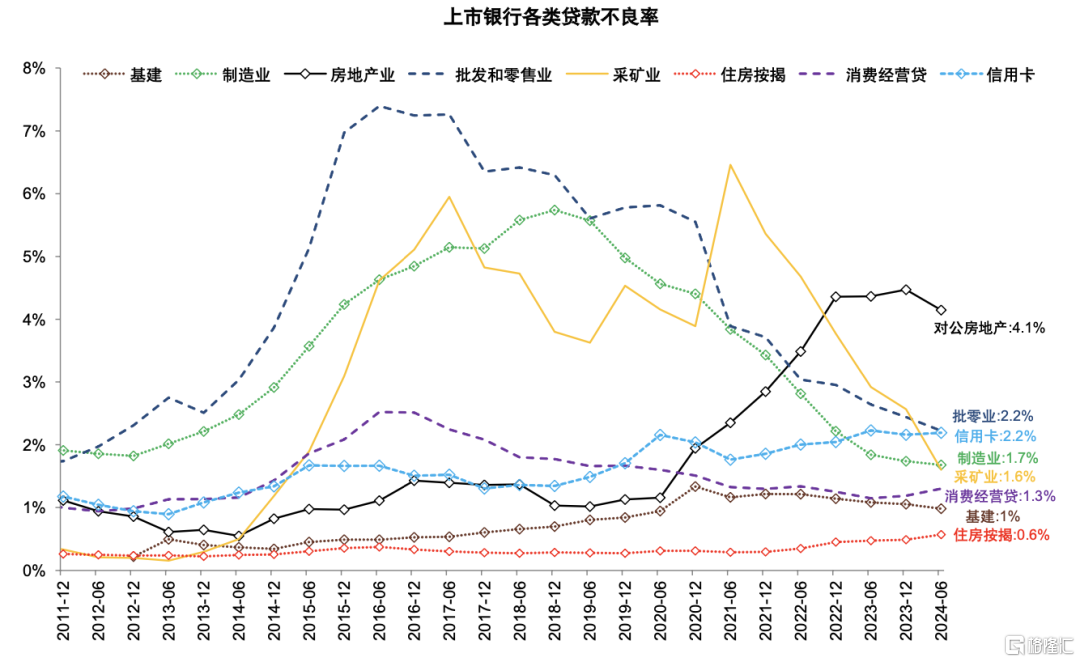

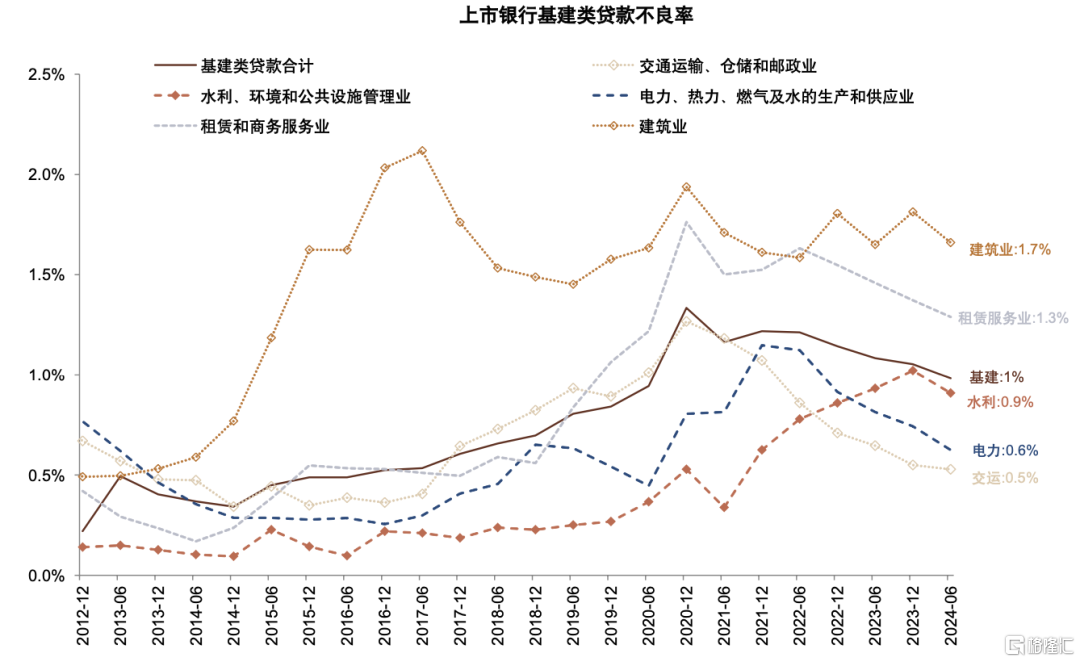

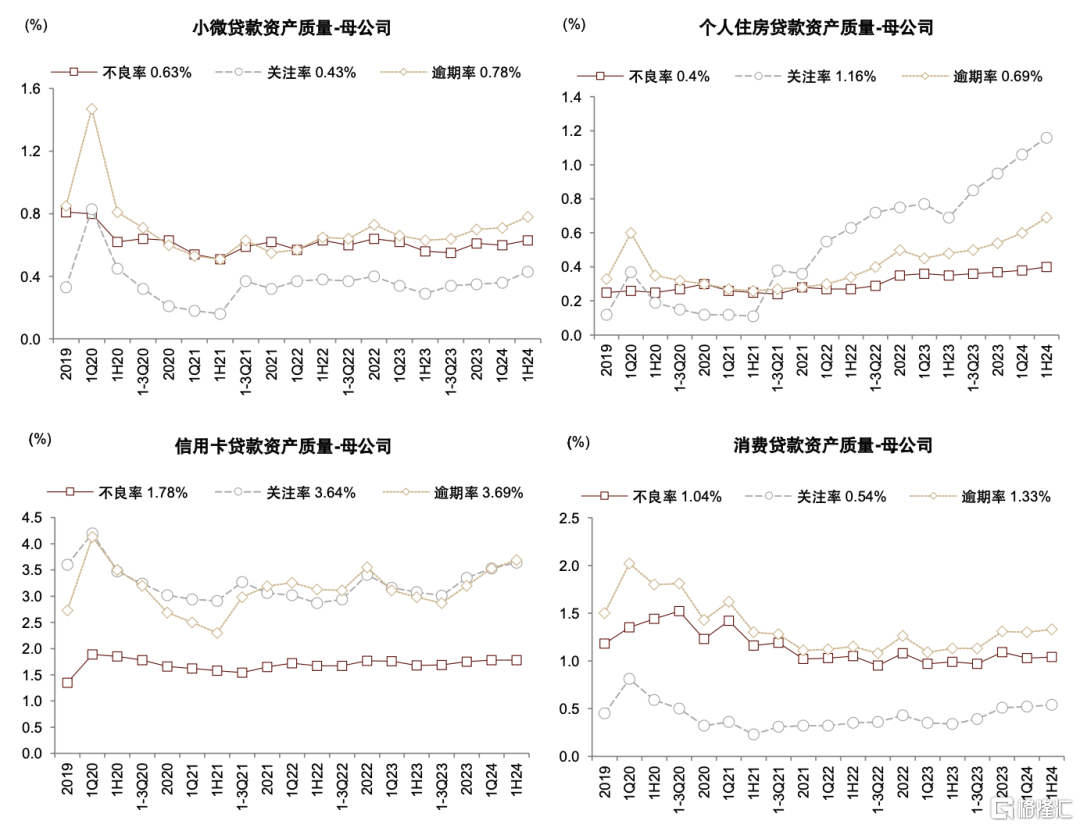

1H24上市銀行口徑或商業銀行口徑不良生成率皆呈現穩定或下行態勢,與體感差異較大。我們認爲,銀行不良壓力大體呈現基建類改善、开發貸平穩及零售類不良小幅上升的特徵,按照敞口結構、暴露節奏核算後總口徑呈現淨不良生成率改善趨勢。主要原因包括:1)信貸增速仍較快,1H24 9%左右的信貸增速仍明顯高於4%左右的名義GDP增速,實體經濟流動性充裕,降低債務人借貸、續貸的難度;2)通過“項目白名單”和“保交樓”貸款、展期等方式支持房地產,房地產敞口風險大體穩定;3)通過貸款置換、展期和降息等方式支持城投企業化解債務,降低償債壓力。

Q3:是否需要擔心淨息差進一步大幅度收縮?

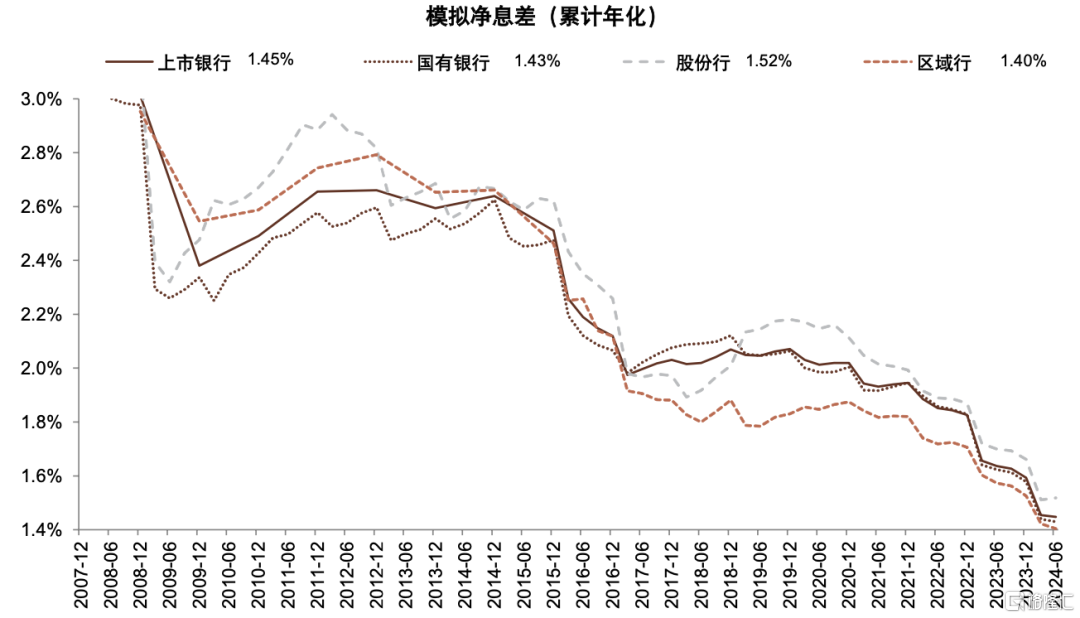

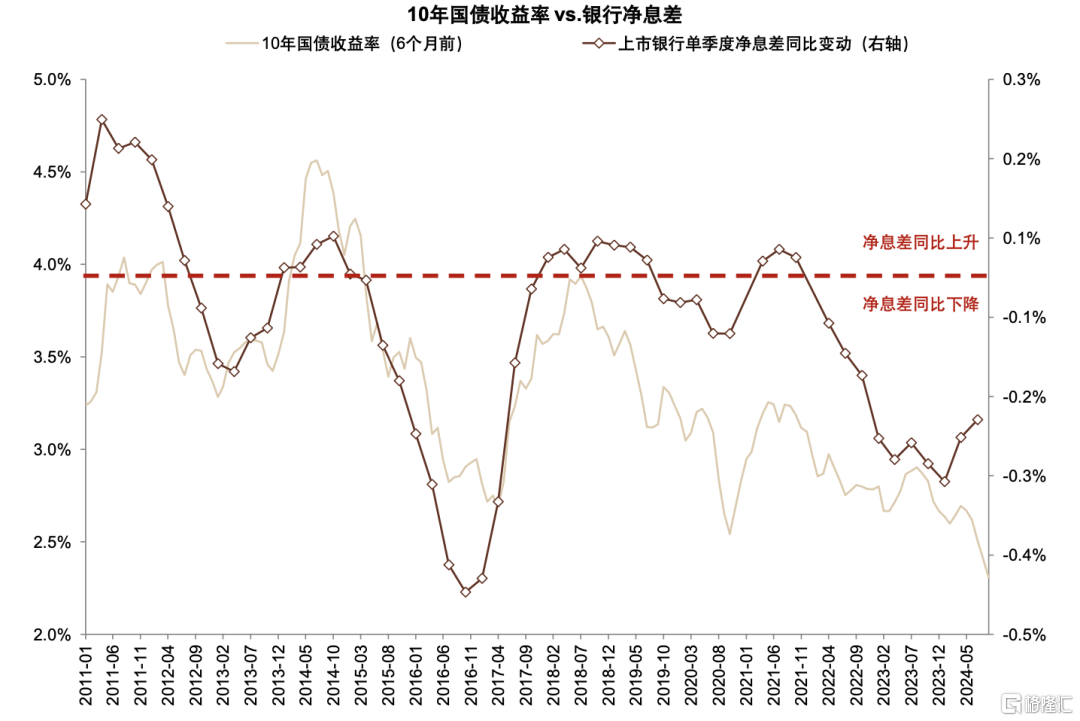

短中期看,政策導向和監管力度影響淨息差水平。從金融化險角度看,按照全社會成本支出最小化原則,我們認爲銀行淨息差壓力最大的時候已經過去。從2022年起我們注意到金融監管對於銀行合理息差及利潤的關注,2023年二季度貨幣政策執行報告在專欄首次提出“商業銀行維持穩健經營、防範金融風險,需保持合理利潤和淨息差水平”,今年6月人民銀行、財政部等四個部委提出 “在保持商業銀行淨息差基本穩定的基礎上,促進社會綜合融資成本穩中有降”。2022年以來存款利率多次下調,並通過下調通知存款協定存款上限、清理手工補息等方式穩定銀行負債成本。今年二季度銀行單季度淨息差持平於1.54%,爲2022年以來首次止跌企穩。另一方面,2023年四季度开始央行對於信貸投放的指導更傾向於平滑波動、減少資金空轉,一定程度上降低銀行信貸“衝量”需求,緩解源自存量競爭帶來的息差壓力。中長期看,淨息差取決於實體經濟的投資回報率。

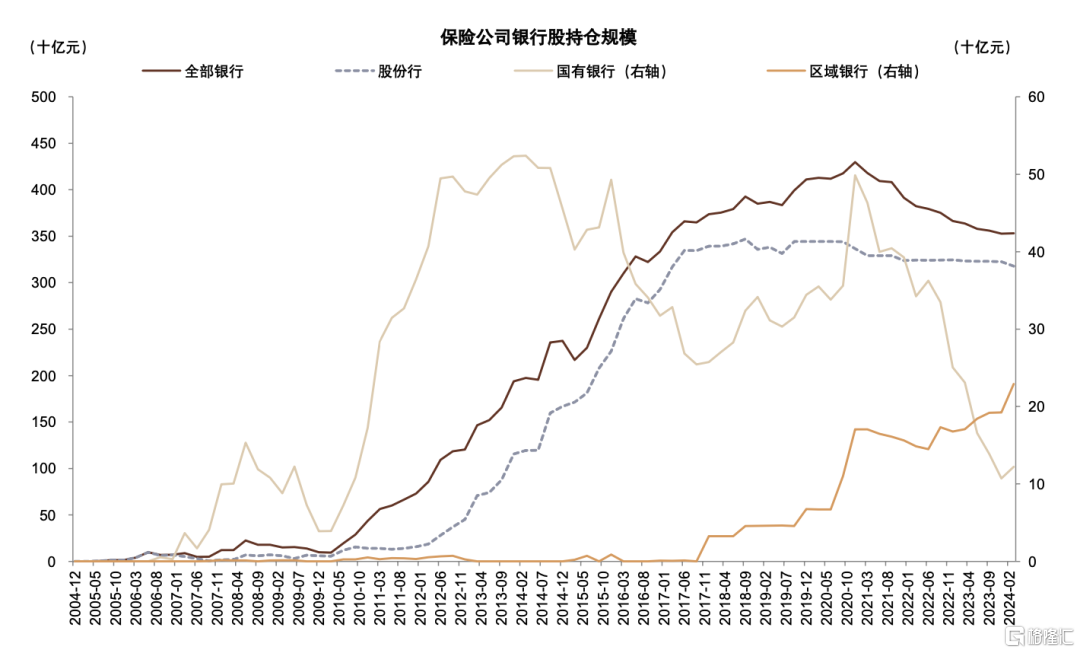

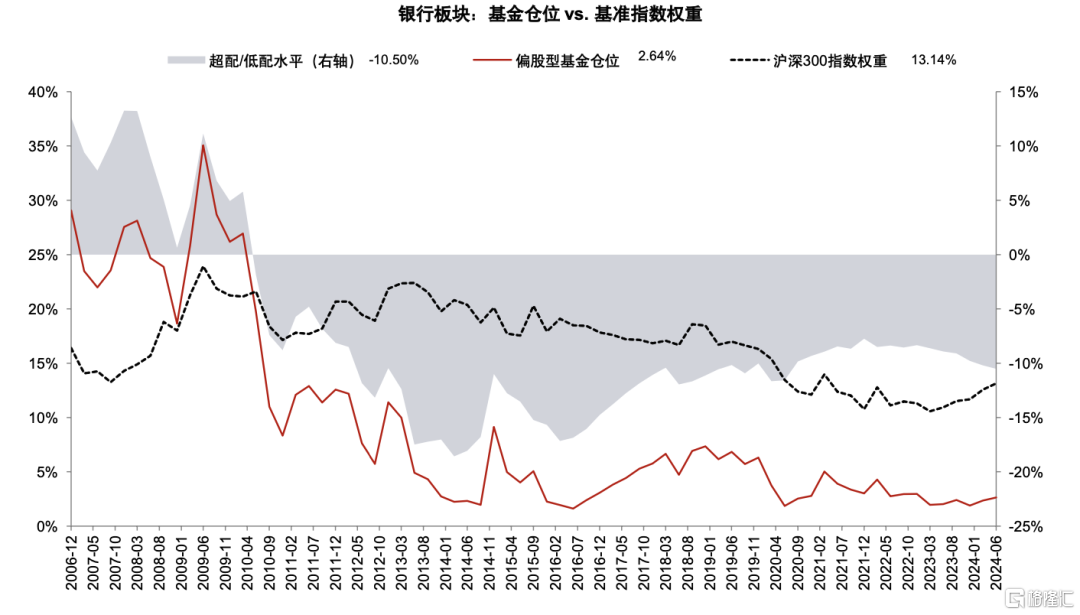

Q4:銀行股是否已抱團交易?

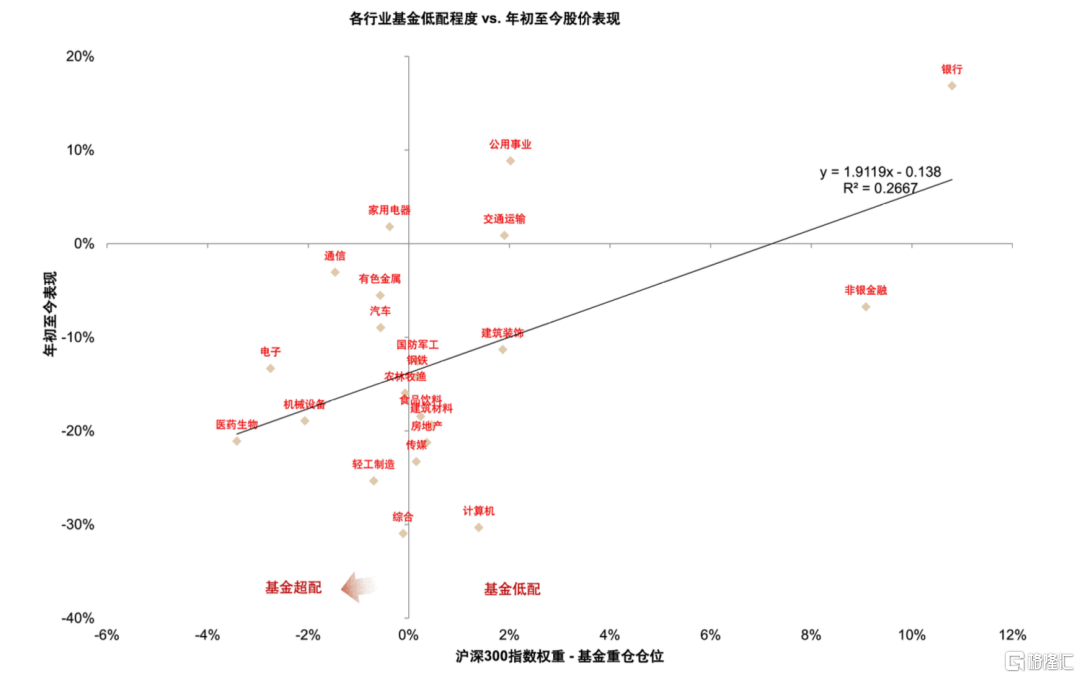

從估值、股息等角度看,相比其他紅利品種,銀行股票並不存在嚴重的抱團交易現象。今年以來的銀行股行情主要驅動資金來自保險及被動基金,2023年以來保險資金對銀行配置規模逐步回升,特別是在新的金融工具和保險合同准則下,保險OCI(可供出售投資)類別账戶對高股息需求上升;銀行股作爲滬深300指數中最大的行業仍然明顯處於低配,當前偏股型公募基金配置僅爲2%,低配程度處於歷史低位水平。此外,主動資金持倉仍處於歷史低位水平,不少優質銀行換手率也仍然較爲平穩。

Q5:行業展望與標的選擇?

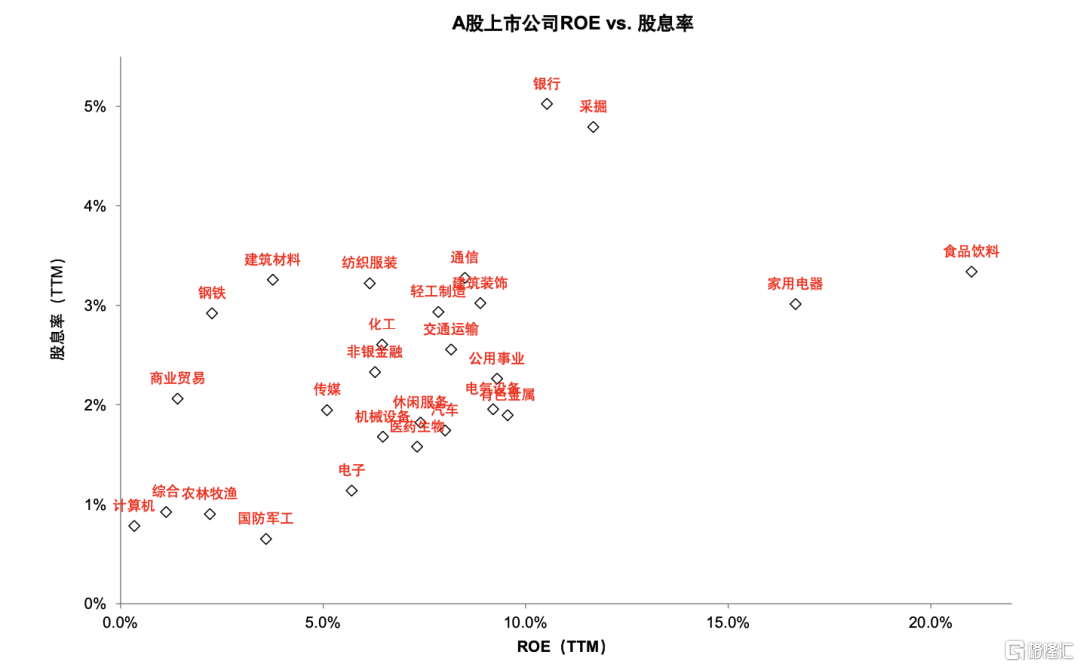

綜上所述,我們認爲當前階段銀行股的超額收益源自存量市場背景下的防御邏輯,以及銀行業績穩定性。其中,銀行業績穩定性源自三個差異化的認知:1)資產負債表推動的存量業務模式,2)穩定或改善的淨不良生成率,3)短中周期穩定的淨息差水平,我們認爲銀行仍然能夠保持穩健的利潤增長及分紅水平。我們認爲當前支持銀行跑贏的低利率、高股息的市場環境並未改變,兼具10%ROE及A股5%~6%(H股7%-8%)股息率的銀行板塊具有較大配置價值。

風險:經濟復蘇低於預期,房地產和地方隱性債務風險。

圖表1:銀行業績具有穩定性

資料來源:Wind,中金公司研究部

圖表2:撥備覆蓋率仍處於較高水平

資料來源:Wind,中金公司研究部

圖表3:銀行利潤釋放空間測算

注:1. 假設撥備覆蓋率釋放空間爲與150%的差距,撥貸比釋放空間爲與2.5%的差距;2.假設淨利潤對資本的補充通過淨利潤釋放,分紅率與2022年保持一致;3.不良貸款率上升空間爲在保持150%撥備覆蓋率的假設下允許不良率上升的空間 資料來源:Wind,公司公告,中金公司研究部

圖表4:其他非息收入增長主要受到債市波動影響

資料來源:Wind,中金公司研究部

圖表5:上市銀行口徑淨不良生成率、監管口徑不良生成率數據、信用成本

資料來源:Wind,中金公司研究部

圖表6:信用成本位於歷史較低水平

資料來源:Wind,中金公司研究部

圖表7:上市銀行不良率:整體平穩,地產略有改善,B/C端長尾客群風險小幅上升,基建類改善

資料來源:Wind,中金公司研究部

圖表8:1H24廣義基建類貸款不良率均有所下降

資料來源:Wind,中金公司研究部

圖表9:從招行數據看零售貸款資產質量:按揭及信用卡的逾期類小幅上升,不良率較爲平穩

資料來源:公司公告,Wind,中金公司研究部

圖表10:2Q24銀行單季息差下行速度放緩

注:模擬淨息差使用淨利息收入/總資產平均余額估算 資料來源:Wind,中金公司研究部

圖表11:淨息差同比轉正一般需要伴隨國債利率出現50bp以上的上行

資料來源:Wind,中金公司研究部

圖表12:公募基金低配、指數高權重的板塊今年表現較好

注:基金持倉使用偏股型基金二季度重倉持股,股價截至2024年8月19日 資料來源:Wind,中金公司研究部

圖表13:銀行股同時具有高股息率和高ROE的特徵

資料來源:Wind,中金公司研究部

圖表14:保險對國有大行股持倉有所回升

注:保險資金持倉根據前十大股東持倉情況統計 資料來源:Wind,中金公司研究部

圖表15:公募基金對於銀行股的低配程度加劇

資料來源:Wind,中金公司研究部

注:本文來自中金公司2024年9月6日已經發布的《探討幾點差異化認知,重申行業推薦》,報告分析師:張帥帥、許鴻明、林英奇、周基明