歷輪降息周期中美國住房市場表現復盤

摘要

住房市場通常在降息後有所回暖。我們統計1965年以來的13輪降息後的一年維度內,10次實際房價較快回暖,11次住房銷量上升;三年維度上,6次實際房價持續上行,6次住房銷量持續上升。其中相對斜率較高的修復過程中,實際房價及年住房銷量在三年維度上較周期底部分別提升10-20%、20-40%(例如1974年和1980年),相對平緩的修復過程中二者上行幅度通常不超過15%和10%。

降息後住房市場修復程度不一,更多還是受供需基本面和經濟情況影響。首先,供需關系對市場修復仍起主導作用:我們統計1971、1984、2000及2019年四輪降息後樓市的修復較快,降息結束後一年內住房實際價格漲幅較快(漲幅均在10%左右),且降息結束後住房銷量及开工量也迎來了小高峰,我們認爲和當時住房需求面本身較爲扎實有關,如1970-80年代嬰兒潮出生人口集中進入購房年齡段(包括政策對住房購置也有支持),2000年初信貸標准的放寬推動了低收入人群的入市,而2019年受千禧一代需求面支撐,購房需求在通脹推動的資產價格上升下有所回溫。其次,降息後的經濟情況也是重要影響因素:若降息前後經濟增速較爲平穩,則樓市變化相對溫和,如1995、1998年的2輪危機中經濟受衝擊較小,利率下行幅度也較小,降息對樓市的影響並不顯著,房屋銷量僅溫和增長。而大型危機對經濟的影響深遠,危機後住房市場通常需要若幹年的時間來實現修復,降息在該過程中更多起到釋緩下行壓力的作用,無法在短期內迅速提升市場表現。

本輪美國住房市場周期與過往有異。我們認爲當前處於(自2020年起)本輪美國住房市場周期的中繼期,本輪周期與過往主要相異之處在於前期房價在供給偏緊下較早實現了快速上升,並已達到高位,反而對成交量構成約束。往前看,我們認爲若利率下行幅度有限且節奏偏慢,可能難以對成交量起到顯著的短期推動。我們建議關注後續美國相關地產政策的潛在影響,我們認爲補庫周期大概率延續,成交量往2-3年看或有20-30%的上行空間。

風險

美國降息進度不及預期;美國經濟超預期衰退;美國房價大幅回調。

正文

復盤歷輪降息周期中美國住房市場表現

(一)1970年代(滯脹及**,期間多次降息,1970.3-1971.3降息527bp,1971.9-1972.2降息227bp,1973.10-1974.2降息181bp,1974.8-1976.2降息815bp)

► 降息背景:爲應對經濟衰退而降息。1970年代美國經歷了經濟滯脹和兩次**(1973及1979年)。美聯儲在此期間多次降息,試圖通過貨幣寬松來刺激經濟增長並抵御衰退,但在“走走停停”的政策下,降息的效果不明顯,經濟增長乏力,市場表現較爲無序。

► 住房市場表現:降息後樓市表現有所改善,其中兩輪降息結束後迎來小高峰。從1970年4月至1974年2月期間,美國通脹高企,經濟面臨衰退,但居民可負擔性尚且可控,我們測算從1970年4月至1974年2月,月供壓力指數由19%左右上升至24%,同時受較強的需求支持(需求來源於人口、通脹預期、政策支持等多個方面),降息後樓市表現均有所改善。此外,整個1970年代前後美國樓市共經歷了兩輪周期(約從1970年-1975年、1975年-1982年),其中1971年、1974年的兩輪降息後均迎來周期修復。

房價:由於高通脹環境,彼時名義房價呈持續上升趨勢。其中1970年初的2輪降息結束後房價上行明顯,降息結束後6個月內名義房價年化漲幅分別達8.4%及13.4%;1973年的降息伴隨着樓市達到第一輪周期的高峰,因此1973年降息過程中房價上行明顯(年化漲幅達12.3%),其後房價上行斜率有所放緩;1974年的降息伴隨着第一輪周期的結束和第二輪周期的开啓,因此1974年降息結束後房價漲幅較高,我們統計降息結束後一年及三年內名義房價年化漲幅分別達8.2%及12.3%。

住房銷量和住房建設:1971年及1974年降息結束後,新房銷量均迎來小高峰,降息後一年內相比降息過程中新房銷量的漲幅均在28%左右;住房开工亦有相似表現,降息後一年內相比降息過程中住房开工量的漲幅均超過30%。此外,住房銷售通常領先於房價表現2-3個季度。

(二)1980年代(滯脹,期間多次降息,1980.5-1983.5降息898bp,1984.9-1986.10降息579bp)

► 降息背景:爲推動經濟復蘇而降息。1980年代初,美聯儲主席保羅·沃爾克通過大幅加息來對抗通脹,聯邦基金利率在1981年達到了接近20%的高點。這種政策雖然成功壓制了通脹,但也引發了經濟衰退。1982年开始,爲推動經濟的復蘇,美聯儲开始降息,聯邦基金利率逐步下降,至1986年降至6%左右。

► 住房市場表現:降息過程中居民可負擔性得到明顯緩解,樓市表現較好。從1980年4月至1986年10月,伴隨美聯儲多次降息,美國30年固定住房抵押貸款利率也從16.3%下降至10.0%,期間居民住房可負擔性有所緩解,疊加嬰兒潮時期(1946-1964年)出生人口的住房需求持續釋放,住房量價保持上行趨勢。在1986年降息結束後,美國經濟穩定增長(GDP同比增速在兩年內由4%上行至8%左右),住房市場亦維持較爲強勁的表現,該表現約持續三年左右,直至儲貸危機。

房價:降息後名義房價在高通脹的支撐下持續上升,但實際房價漲幅偏弱,其中在降息後的經濟增長和就業回升推動下,1980年代中期表現略優於1980年代初期表現。我們統計在1980年代初期和中期的兩輪降息過程中,名義房價年化漲幅分別達5.2%及7.5%,但實際房價年化漲幅僅爲-1.5%及5.1%。

住房銷量及住房建設:彼時高通脹給消費者帶來了一定經濟壓力,使消費者對利率的反映較爲敏感,降息較大程度緩解了居民購房壓力。我們測算1980年初期降息過程中,月供壓力指數從1981年8月的高點49%快速下降至1986年的31%,使得住房銷量和开工量反彈量較快,其中新房銷量及开工量自第一輪降息中期(1982年5月)开始顯著增加,至1983年達到約60及110萬套(折年數),其後至1989年儲貸危機前均維持較爲強勁的表現。

(三) 1989.4-1992.12(儲貸危機,累計降息692bp)

► 降息背景:通脹穩定下抵御衰退。1980年代末至1990年代初,美國經歷了儲貸危機,這場危機導致了數百家儲蓄貸款機構倒閉,金融市場動蕩,當時通脹保持相對穩定,但經濟增長類相關指標放緩,爲了應對經濟衰退,美聯儲在1989-1992年間累計降息超20次,將聯邦基金利率從10%左右降至3%,固定抵押貸款利率隨之由11%降至8%。

► 住房市場表現:降息幫助穩定房地產市場,降息尾聲住房量價开始上行。降息一定程度上幫助穩定了因儲貸危機而下滑的房地產市場。美國房地產市場在1991年觸底,至降息尾聲回升至衰退前水平。此外,本輪降息开啓了新的一輪樓市周期(約從1991-2001年),但由於降息後經濟增長較緩,降息結束後樓市表現亦相對溫和。特別地,儲貸危機對一些區域如德克薩斯州和中西部的影響尤爲嚴重,這些地區的房地產市場恢復相對緩慢。相比之下,東海岸和西海岸的主要城市由於經濟結構較爲多元化,復蘇較快。

房價:房價同比增速於降息中期(1991年)觸底,彼時實際房價同比跌幅擴大至10%,1991年开啓新的一輪房地產周期,房價保持溫和上漲,我們統計降息周期結束後三年內名義及實際房價年化漲幅僅爲3.1%及0.4%。

住房銷量及住房建設:新房銷量和开工量在降息周期中後期(1991年末)开始恢復增長,至三年後的1994年達到小高峰,我們測算降息周期結束後三年內平均值較降息周期中平均值漲幅分別爲16.8%及21.0%。

(四)1995.7-1996.2(墨西哥金融危機,累計降息78bp)

► 降息背景:1994年美聯儲加息引發了新興市場債務危機,美聯儲开啓預防式降息。90年代初經濟強勁擴張與通脹反彈的壓力使美聯儲在1994年开啓加息周期,至1995年時貨幣緊縮已明顯起效,就業、收入以及一系列指標已有所放緩。此外,1994年12月墨西哥比索危機出現。墨西哥是美國主要貿易夥伴,其債務危機不但對美國銀行系統產生壓力,也在實體經濟上對美國造成衝擊。美聯儲意識到了內外部危機聯動的潛在風險與溢出效應,因此決定轉向寬松。本輪降息幫助美國經濟保持了平穩增長,並爲90年代末互聯網泡沫時期創造了有利的經濟環境。

► 住房市場表現:降息後樓市的反饋較爲平淡。由於本輪危機中經濟受到的衝擊不大,1995-1999年美國經濟始終保持平穩增長(期間名義GDP同比增速維持在5%-6%左右),疊加降息時間短且幅度較弱,樓市的反饋相對平淡。

房價:該輪降息中住房價格表現較爲平淡。名義房價的年化漲幅約爲4%,與CPI漲幅接近。降息結束後房價表現基本持平,該趨勢一直持續至2000年初。

住房銷量及建設:住房銷量和住房开工量在降息後有一定改善。降息周期中新房銷量及开工量累計漲幅爲6%及13%,降息周期結束後至1999年初保持平穩增長,我們測算降息周期結束後三年內平均值較降息周期中平均值漲幅分別爲15.3%及6.6%。

(五)1998.3-1999.1(亞洲金融危機,累計降息88bp)

► 降息背景:1998年亞洲金融危機傳導至美國,美聯儲开啓預防式降息。1998年亞洲金融危機主要影響了亞洲國家的經濟,但其影響也通過金融市場傳導到全球。然而,危機對美國住房市場的直接影響相對有限。

► 住房市場表現:本輪降息後住房市場表現較不明顯。與墨西哥金融危機時期的降息相似,由於美國經濟受到的影響有限,且降息持續時間短、幅度弱,因而住房市場表現的影響較不明顯。

房價:該輪降息中住房價格表現較爲平淡,名義房價的年化漲幅約爲4%。降息結束後房價表現基本持平,該趨勢一直持續至2000年初。

住房銷量及建設:住房銷量和住房开工量在降息後有一定改善。降息周期中銷量和开工量均值較降息前6個月內均值上行6.0%及8.8%,但降息已處於房地產市場周期尾聲,降息結束後至2000年,銷量和开工量呈下滑趨勢。

(六)2001.1-2003.7(互聯網危機,累計降息539bp)

► 降息背景:互聯網泡沫破裂後的紓困式降息。2000年初互聯網泡沫破裂,美國股市大幅下跌導致經濟放緩。爲應對經濟衰退,美聯儲從2001年初到2003年間將聯邦基准利率從6.5%快速下降至1.0%。

► 住房市場表現:本輪降息後樓市反饋明顯,同時开啓了美國樓市的“黃金時代”。住房銷量於降息初期即开始上行,同時开啓了信貸寬松背景下美國樓市的“黃金時代”。隨着利率下降,30年固定抵押貸款利率從2001年初的7.0%快速下降至2003年中的5.2%,刺激了購房需求。同時該時期信貸進一步寬松,大量房主通過再融資以獲取更低的月供,或運用房屋淨值貸款(HELOC)提取部分房產淨值,次級貸款及“零首付”貸款等也越來越普遍,從而加劇了房產的泡沫,爲2008年金融危機埋下了伏筆。

房價:房價於降息中和降息結束後維持較高的增速,降息結束後半年左右同比增速達到最大。我們統計降息過程中、降息結束後6個月內、12個月內住房名義價格年化漲幅分別達4.1%、22.9%。該房價上行趨勢一直持續至金融危機前。

住房銷量及住房建設:住房銷量略早於房價表現,於降息初期(2001年2月)即开始有所上行。住房开工量表現與住房銷量基本一致。該上行趨勢一直持續至2006年,總住房銷量及單戶住宅开工量達到歷史峰值(分別接近850萬套、180萬套,折年數)。

(七)2007.9-2009.1(次貸危機,累計降息487bp)

► 降息背景:次貸危機後的降息。2007年美國房地產市場危機產生,大規模的房屋止贖和銀行資產減記,迫使美聯儲將聯邦基准利率從5.25%快速降至接近0%,這次降息旨在抵御衰退,穩定金融市場和恢復經濟增長。

► 住房市場表現:此次危機中房地產市場受到較大衝擊,降息後樓市恢復較慢。本次降息過程中30年固定抵押貸款利率從6.7%下降至5.1%,但金融危機引發信貸緊縮和消費者信心下降,使住房市場陷入一段時間的低迷,直至2011年开啓一輪新的住房建設增長。

房價:盡管美聯儲快速降息,但降息周期中房價仍持續下跌,年化跌幅達10%。直至降息結束後1個季度左右才开始緩慢上行。

住房銷量及住房建設:降息過程中住房銷量及开工量大幅下降,其中新房銷量及开工量降幅超50%。降息結束5個月後(2009年6月)成屋銷量开始恢復上行,降息結束約一年半後(2011年6月)新房銷量及开工量才开始恢復上行。

(八)2019.8-2020.4(新冠疫情,累計降息235bp)

► 降息背景:應對疫情。2019年全球經濟增速放緩,同時受貿易局勢影響,美聯儲开始預防式降息;2020年初美國新冠流行,美聯儲开啓紓困式降息,迅速將聯邦基准利率降至接近0%,並實施了大規模的量化寬松政策。

► 住房市場表現:降息後樓市反應迅速。從2019年7月至2020年12月,30年固定抵押貸款利率從3.8%下降至2.7%,較低的利率激發了強勁的購房需求,疊加2008年次貸危機後供給不足,房價和銷量均於降息尾聲开始較快上行,且上漲幅度較大。其中房價的上行趨勢延續至2022年末,住房銷量上行至2020年中期的高點後即开始下滑。特別地,由於遠程辦公的普及促使較多人搬離城市,本輪降息中核心城市周邊郊區及二线城市亦出現較多的建設需求。

房價:降息周期中房價表現不明顯,名義價格年化漲幅僅爲1.7%。降息結束後一年半內房價上行斜率加快,於2021年8月同比增速達到高點21.8%,與1970年代初高通脹時期的住房名義價格增速22.0%接近。我們認爲本輪房價的快速上行受多重因素驅動,一方面低利率環境提升了居民住房可負擔性;另一方面2010年以來累積的需求受低利率刺激有所釋放;此外,疫情期間供應鏈問題和勞動力短缺對建設速度形成了一定限制,加劇了市場供不應求的情形。該上行趨勢持續了兩年左右,由於美聯儲於2022年开始加息,2023年初以來住房銷售價格中位數有所下滑。

住房銷量及住房建設:與房價走勢相似,降息周期中銷量增長不明顯,降息結束後快速上行。降息結束後半年左右(2020年9-10月)住房銷量達到2010年以來的峰值(其中新房及成屋銷量分別達約100及670萬套,折年數),其後有所下滑。住房开工量也在降息結束後隨着需求上升而增加,在2020年12月達到小高峰(約120萬套,折年數)。

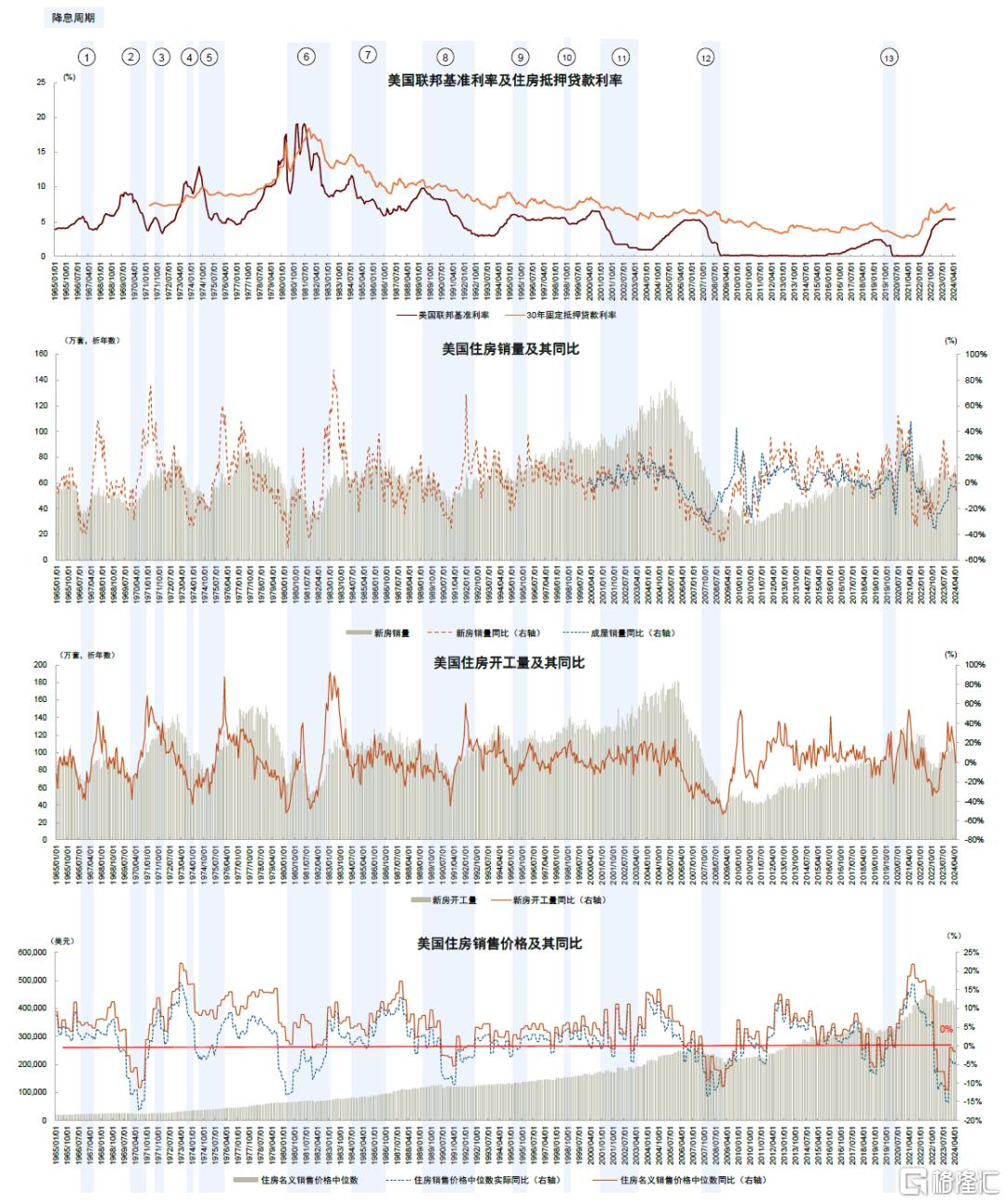

圖表1:1965年至今時期利率、房價以及住房銷量表現

注:1)以上數據均爲月頻數據;2)基於數據可得性,成屋銷量同比數據开始於2000年1月;3)住房銷量、开工量數據僅包含單戶住宅

資料來源:Wind,美聯儲,中金公司研究部

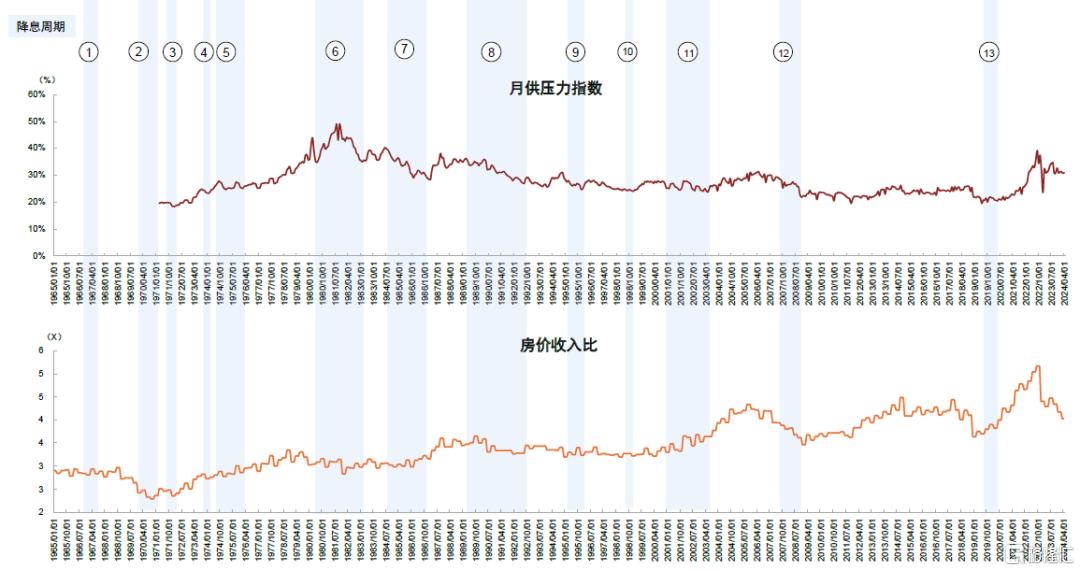

圖表2:1965年至今房價收入比及月供壓力指數

注:1)基於數據可得性,月供壓力數據始於1971年4月;2)月供壓力指數計算方式爲美國家庭月還款額除以美國家庭中等月收入,其中美國家庭月還款額採用美國住宅銷售價格中位數及新批貸款利率計算(假設LTV爲100%,貸款年限爲30年);3)該數據的警戒线一般爲 28% 資料來源:美聯儲,中金公司研究部

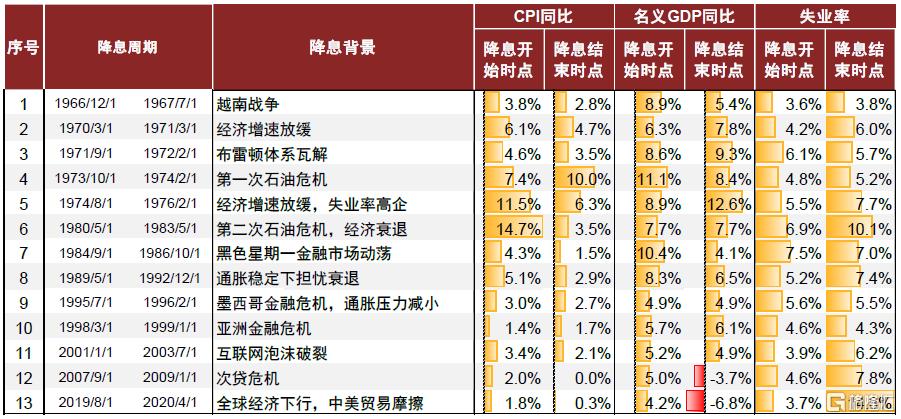

圖表3:歷輪降息背景及經濟指標

資料來源:Wind,美聯儲,中金公司研究部

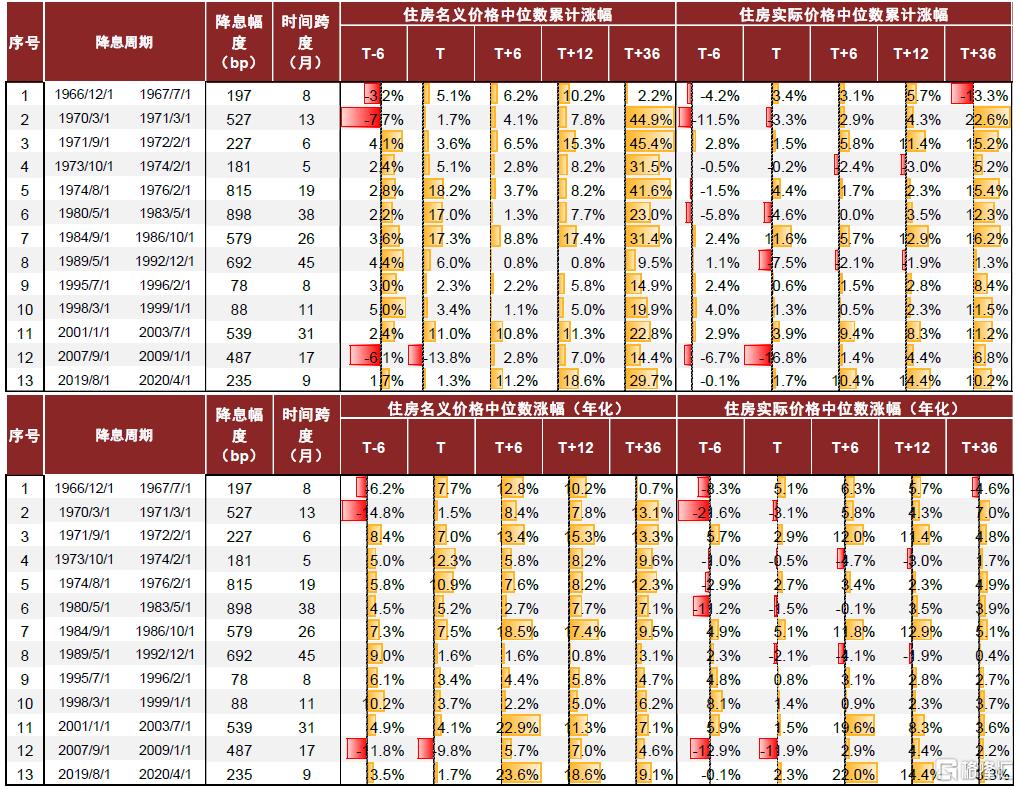

圖表4:歷輪降息前後房價表現

注:T-6、T、T+6、T+12、T+36分別代表降息周期前6個月內、降息周期中、降息周期前6個月內、降息周期結束後12個月內、降息周期結束後36個月內 資料來源:美聯儲,中金公司研究部

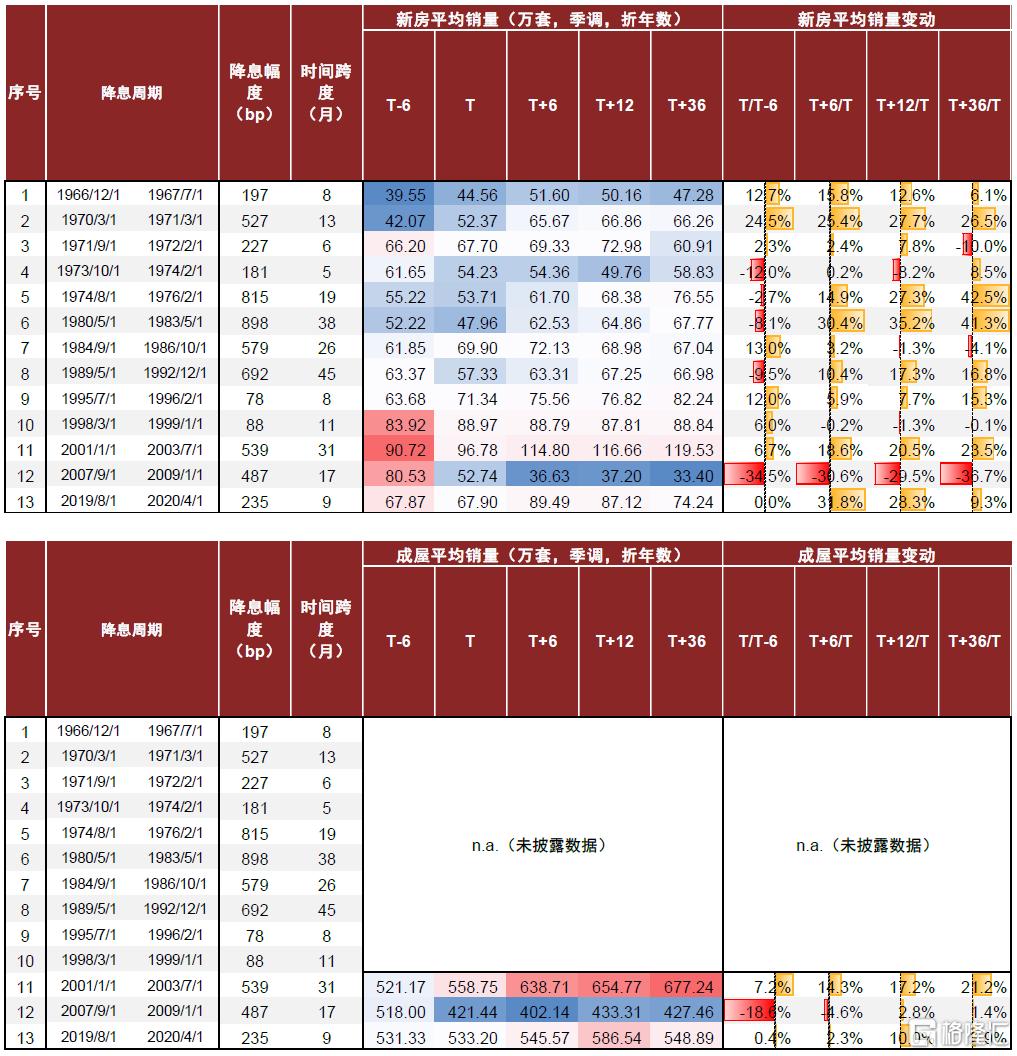

圖表5:歷輪降息前後住房銷量表現

注:1)T-6、T、T+6、T+12、T+36分別代表降息周期前6個月內、降息周期中、降息周期前6個月內、降息周期結束後12個月內、降息周期結束後36個月內;2)以上均統計單戶住宅數據 資料來源:美聯儲,中金公司研究部

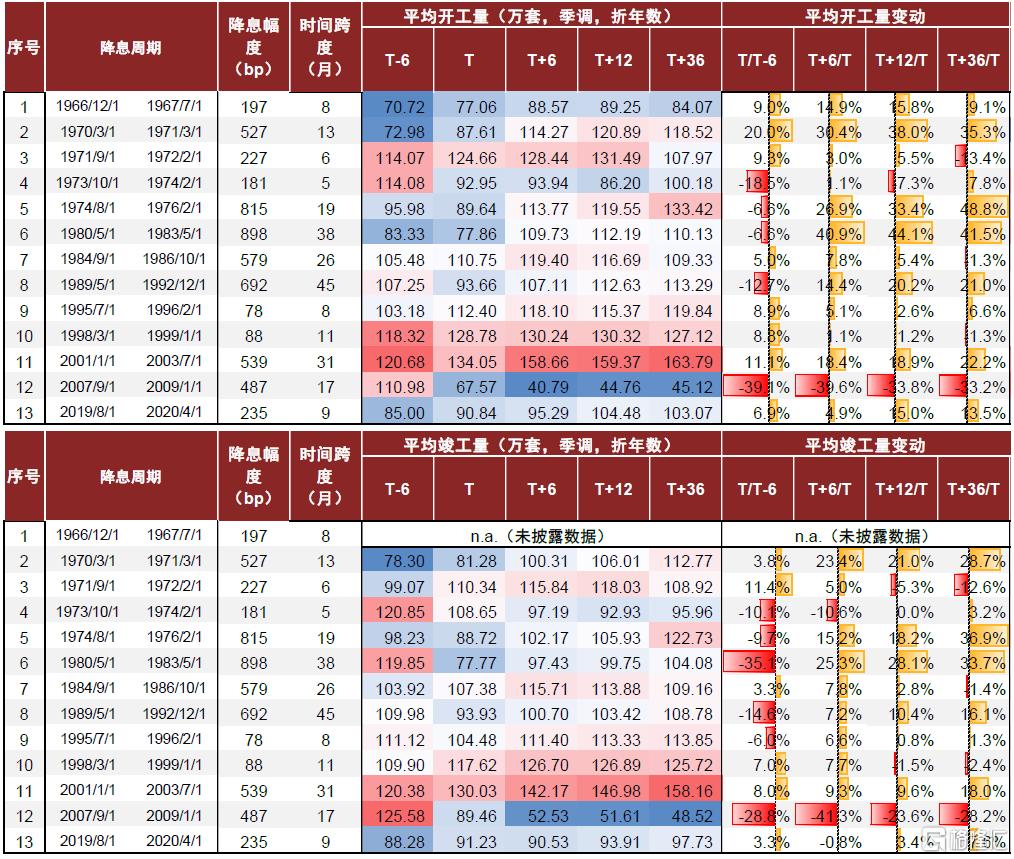

圖表6:歷輪降息前後住房市場建設表現

注:1)T-6、T、T+6、T+12、T+36分別代表降息周期前6個月內、降息周期中、降息周期前6個月內、降息周期結束後12個月內、降息周期結束後36個月內;2)以上均統計單戶住宅數據 資料來源:美聯儲,中金公司研究部

注:本文摘自中金2024年9月9日已經發布的《歷輪降息周期中美國住房市場表現復盤》,分析師:譚欽元S0080524020010、孫元祺S0080521050008 SFC CE Ref:BOW951、張宇S0080512070004 SFC CE Ref:AZB713