金斯瑞(01548):CXO業務拐點初現,傳奇生物出售或引震蕩

8月9日,金斯瑞生物科技(01548)發布上半年中期業績。數據顯示,2024年上半年,金斯瑞總收入5.61億美元,同比增長43.5%,其中非細胞療法外部收益2.81億美元,同比下降0.2%,細胞療法外部收益2.80億美元,同比增長156.0%;上半年毛利3.07億美元,同比增長75.4%;淨虧損收窄至2.16億美元,經調整淨虧損爲6900萬美元。

具體來看,傳奇生物以及百斯傑上半年表現出衆。上半年傳奇生物收入超2.8億美元,同比增長156%,Q2 CARVYKTI收入1.86億美元,同比增長60%,環比提高18%。百斯傑實現收入2610萬美元,同比增長43.3%。生命科學業務增長平穩,實現收入2.2億美元,同比增長9.6%。CDMO業務大幅下降37.9%,實現收入4040萬美元。

不難看出,傳奇生物對金斯瑞來說至關重要,且從中報來看,傳奇生物後續成長性十足。

子公司傳奇生物進入快速成長期

據智通財經APP了解,傳奇生物由金斯瑞於2014年成立,專注於CAR-T療法,其自主研發的創新Carvykti(西達基奧侖賽)已於2022年在美國、歐洲和日本獲批用於治療復發或難治性多發性骨髓瘤的成人患者;2024年4月,美國獲批用於復發多發性骨髓瘤的二线治療,在歐盟獲批用於難治性多發性骨髓瘤。此外,傳奇生物還有多款在研CAR-T療法,用於血液瘤、實體瘤及其它疑難疾病的治療。

從2024上半年業績來看,傳奇生物2024年第二季度總營收1.87億美元,同比增長155.01%。其中,授權許可收入9084.6萬美元(約7500萬美元來自強生,1600萬美元來自諾華),合作收入9325.4萬美元(Carvykti銷售額分成)。值得一提的是,上半年Carvykti的銷售額達3.43億美元,其中第二季度銷售額爲1.86億美元,同比增長60%,環比增長18%。銷售額的環比增長不僅得益於產品價格上調9%,還得益於產能的擴充以及效率的提高。

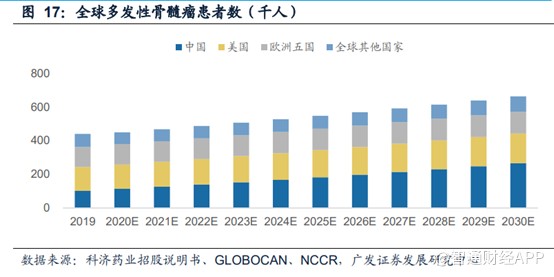

多發性骨髓瘤(MM)是僅次於彌漫性大B細胞淋巴瘤(DLBCL),全球第二大最常見的血液惡性腫瘤。MM是一種以骨髓中積聚漿細胞爲特徵的惡性腫瘤,可導致骨質破壞和骨髓衰竭,在老年患者中更爲常見。根據科濟藥業招股說明書數據,2019年全球MM患病人數爲44.09萬人;預計2025年和2030年將增加到54.78萬人和66.34萬人。

僅管在當前的療法下,一小部分MM患者在1线治療後可能會被治愈或實現無限期的疾病靜止,但約2/3患者會進展爲復發難治性,另5%-20%的患者曾接受至少三线標准療法但失敗。多發性骨髓瘤市場巨大,且仍然有大量未被滿足的需求。明星藥物來那度胺2021年銷售收入高達128.21億美元,後因專利懸崖銷售明顯下降。

Carvykti在治療經過多重治療的復發或難治性多發性骨髓瘤方面效果顯著。臨牀研究結果顯示:(1)LEGEND-2是一項在中國進行的Carvykti首次人體I期臨牀,研究納入了74例既往接受過中位3线治療的患者,中位隨訪65.4個月後,mPFS爲18.0個月,mOS爲55.8個月。(2)Ib/II期臨牀CARTITUDE 1納入了97例既往接受過中位6线治療的患者,中位隨訪33.4個月後,接受Carvykti患者mPFS爲34.9個月;mOS尚未達到,36個月的OS率約爲62.9%。

龐大的患者人數,對於Carvykti需求也在持續增長,爲了滿足需求,傳奇生物預計今年CARVYKTI產能將在2023年基礎上增加1倍以上。今年7月啓動了諾華工廠CMO臨牀生產,爲Raritan的商業化生產釋放產能,預計25H1开始商業化生產;新澤西Raritan工廠2024年底完成物理擴建,預計新擴建部分2025年下半年獲批;比利時根特Obelisc 工廠24H2开始商業化生產;比利時TechLane工廠預計2024 年底完成建設,25H1开始臨牀生產、25H2开始商業化生產。

據傳奇生物預測,今年下半年其商業化生產能力將顯著增強,預計第三季度與第四季度的產能將實現連續環比增長。至2025年底,實現1萬人份的產能目標保持不變。在此之後的兩至三年期間,公司計劃通過增加投資,逐步將產能提升至2萬人份。

臨牀進展方面,在臨牀進度方面,CARTITUDE-5臨牀試驗入組已順利完成,CARTITUDE-4試驗第二次中期分析結果顯示總體生存期(OS)的積極數據,進一步驗證了CARVYKTI的臨牀療效與安全性。若Cartitude-5和6獲批,將會帶來額外的5.2萬名潛在患者,從而將Carvykti的潛在獲益人群擴大至15.4萬(僅包括目前已經獲批2-4线的國家和地區)。

盡管目前傳奇生物仍處於虧損狀態,預計2026年能實現盈利。而截至2024年6月30日,傳奇生物擁有現金及現金等價物、定期存款和短期投資約13億美元,資金充沛。

由此可見,傳奇生物已進入快速成長期,金斯瑞後續的成長亦十分樂觀。然而就在一個月前,市場傳聞傳奇生物即將被收購。

地緣風險加劇,傳奇生物要被收購?

對於金斯瑞而言,傳奇生物無疑是公司最核心資產,且已步入快速成長階段,那么金斯瑞爲何要賣傳奇生物?

業界普遍認爲,地緣政治因素可能是促使傳奇生物考慮出售業務的關鍵動因之一。

在5月30日向美國聯邦調查局(FBI)提交的信函中,美國衆議院中國委員會的主席John Moolenaar和資深成員Raja Krishnamoorthi表達了對金斯瑞生物與美國企業和政府合作可能帶來的知識產權風險的擔憂。

作爲傳奇生物的最大股東,金斯瑞生物持有48%的股份。此次詢問也引起了對《生物安全法案》(BIOSECURE Act)可能施加的限制的擔憂。

隨後,據外國媒體報道,傳奇生物已聘請投資銀行Centerview Partners協助其董事會評估收購要約及其他潛在的策略選擇。

值得一提的是,Centerview Partners在生物制藥領域的並購方面擁有豐富的經驗。其成功案例之一是阿斯利康在2023年底以高於目標公司市值86%的溢價,完成了對中國創新藥企亙喜生物的收購,交易金額高達12億美元。

對於被收購這一傳聞,傳奇生物首席執行官黃穎在財報會議上表示:傳奇生物和強生正嘗試跳出框框思考未來的供應,包括內部節點、新建或擴建工廠以及其他替代路线。可以保證,這是雙方合作的最高優先事項之一。目前,傳奇生物的董事會正與投資者及各利益相關方保持溝通,實現股東價值的最大化,並非僅限於單一路徑。

也就是說,出於地緣政治因素的影響,傳奇生物被收購的可能性確實存在。倘若賣了傳奇生物,金斯瑞後續還有何看點呢?

CXO業務或迎拐點

據智通財經APP了解到,金斯瑞主要業務板塊包括生命科學服務及產品平台、生物醫藥合同研發生產(CDMO)平台、工業合成產品平台及綜合性全球細胞療法平台。倘若賣掉傳奇生物,金斯瑞更像一家“純粹”的CXO企業。

近年來,國內創新藥快速崛起,催生CXO行業的繁榮。從國內創新藥申報及上市情況看,2018年以來CDE受理的1類新藥IND品種數持續上升,2023年已達1241個,同比增長31.7%;我國1類創新藥上市數量整體穩步上升,從2018年的9個品種增長至2023年的35個,2018-2023年的CAGR爲31.2%。

從國產創新藥出海情況看,2023年國產創新藥License out共計75項,總交易金額達390億美元,均創歷史新高。創新藥的浪潮催生CXO的崛起,同時CXO行業的高速發展亦對創新藥產業形成賦能,二者共同成長。

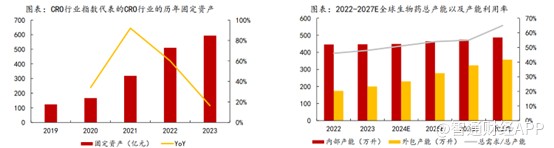

過去幾年,借助全球制造行業外包趨勢及國內工程師紅利等因素,國內CXO企業加速擴張,承接了大量海外訂單,產能迅速擴大,尤以小分子CDMO爲主。以CRO行業指數的固定資產代表CXO行業產能建設情況,從2019年的123.65億元增至2023年的593.52億元,2019-2023年的CAGR爲48.02%。

從生物藥產能供給方面,2023年全球藥企內部產能已達447萬升,基數已經很大,預計2023-2027年產能僅以2.2%的CAGR增長。主要的產能供給來源於生物藥CDMO擴建,目前生物藥CDMO產能是200萬升,產能利用率大約是48%,預計到2027年將會達到357萬升,CAGR爲15.6%。綜合行業產能和需求來看,行業產能利用率將會從2023年的48%,提升到2027年的65%。

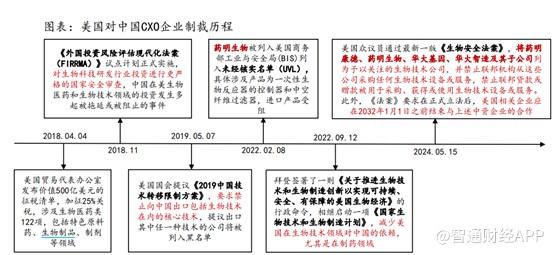

目前國內CXO供給遠大於需求,國內CXO企業免不了價格战,爲避免內卷,“出海”是目前多數CXO的選擇。美國作爲生物醫藥的第一大國,自然成了國內不少CXO企業出海的首選。但2018年至今,美國頒布了多項制裁措施,對包括CXO在內的我國醫藥生物行業企業進行制裁。其中,2024年1月提交的《生物安全法案》新版已於5月15日在美國衆議員通過,要求終止藥明康德、藥明生物、華大基因、華大智造及其子公司與美國公司的合作,雖然新增了8年的緩衝期,但長期看對新業務的打擊較大,影響遠期訂單來源。

國內行業內卷,美國制裁,國內CXO企業不得不挖掘海內外其他市場的發展潛力,目前已有多家CXO企業將目光投向東南亞、中東等地區,打造新的增長點。

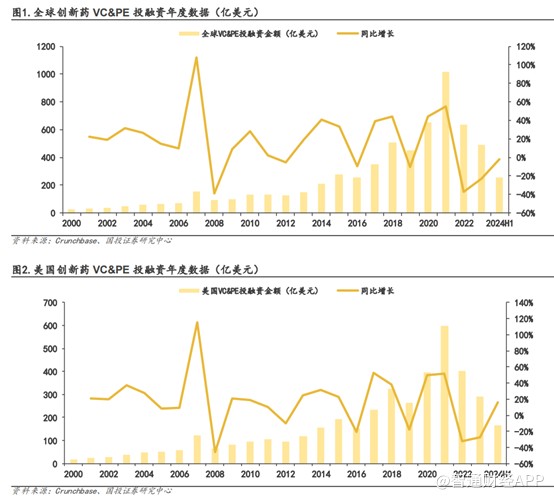

除此之外,CXO的發展規模受創新藥研發項目影響。近年來美國持續加息,致使資金使用成本提高,導致生物醫藥投資下降,創新藥研發項目減少,從而導致CXO企業訂單數量下降。根據動脈網整理的分析報告,2023年全球醫療健康領域的總融資規模回落至2019年水平,累計融資574億美元,同比下降超過20%。在國內方面,2023年的投融資活動共1647起,累計融資金額達到829.3億人民幣,相較於2022年的1980起融資事件和1264.3億人民幣的融資金額,投融資事件數和融資總額分別下降了16.82%和34.41%。

盡管目前產業寒冬仍未看到盡頭,但隨着美國加息周期進入尾聲,創新藥投融資情況有所改善。根據 Crunchbase的數據,2024H1全球和美國創新藥VC&PE投融資金額分別同比下降2.35%和同比增長15.51%,與去年同期相比分別同比改善27.73個百分點和54.88個百分點。

伴隨着創新藥投融資數據的回暖,CXO企業的訂單亦有望得以改善,金斯瑞生物亦有望從中受益。

在整個CXO環節中,生命科學業務是金斯瑞的第二大收入來源。作爲一家全球核心的基因合成供應商,依托於先進的自主合成技術,金斯瑞市場份額約佔30%,業務覆蓋中國、北美、歐洲和亞太地區。公司生命科學服務及產品覆蓋基因合成、寡核苷合成、多肽合成、蛋白生產、抗體开發、以及目錄產品設備及耗材。

值得一提的是,金斯瑞生命科學業務覆蓋的均爲眼下比較熱門的創新藥研發方向,如2023年諾和諾德的司美格魯肽以減肥爲適應症在2023年銷售額達到45.57億美元。不同於小分子藥物等,多肽藥物的結構更復雜,雜質控制是很大的難點,生產工藝放大也比較難,因此其研發工藝和規模化生產存在較高壁壘。諸如GLP-1的多肽藥品臨牀前研究階段就需要

CDMO企業提供樣品合成,後期新藥上市更依賴CDMO企業在工藝研發、質量控制等方面的產業化經驗,因此多肽CDMO客戶對服務的依賴性往往更強。而金斯瑞又恰好有CDMO業務,因此其生命科學業務的客戶後續有望轉化爲CDMO業務的客戶,CDMO業務有望得到成長。

綜合來看,目前金斯瑞的成長更依賴於傳奇生物,現如今傳奇生物已進入快速成長期,金斯瑞有望從中受益;但傳奇生物存在被收購的可能,倘若傳奇生物被收購,金斯瑞將變成一家“純粹”的CXO企業,從估值上來說CXO企業難與創新藥企業相媲美;從業績來說,由於目前CXO企業處於承壓階段,伴隨着美國降息的开始,其業績有望好轉,但國內CXO企業競爭也十分激烈,產能供給仍大於需求,因此看點主要還是在海外。