美股出現史無前例的一幕!高波動將成新常態?

金融界

2024-10-30 07:59

點贊:

0

評論:0

彭博宏觀策略師Simon White撰文指出,美股市場正在適應一個波動性可能會升高但股票可能會繼續走高的環境。

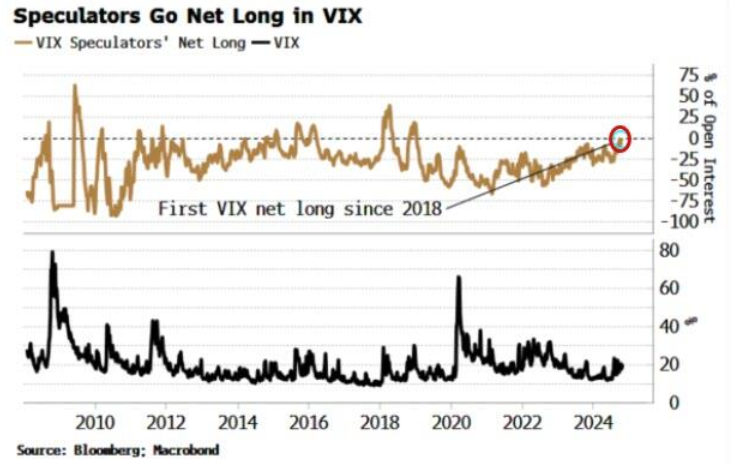

倉位數據顯示,投資者尤其是股票多空基金在美股市場上持有顯著的淨多頭頭寸。與此同時,VIX期貨的持倉剛剛轉爲淨多頭,爲2018年以來首次。

這是一種不尋常甚至可以說前所未見的現象。過去VIX持倉爲淨多頭時,市場往往在經歷下行趨勢或修正階段。然而,當前的背景卻是美股接近歷史高位。

另外,大多數市場參與者的策略傾向於降低波動率,如今投資者在VIX期貨上的淨多頭頭寸增加,表明他們對市場波動性的看法有變,可能標志着市場可能在接受高波動性常態化。

在投資者淨做多波動性之際,市場保持如此顯著的看漲頭寸的情況也極爲罕見。

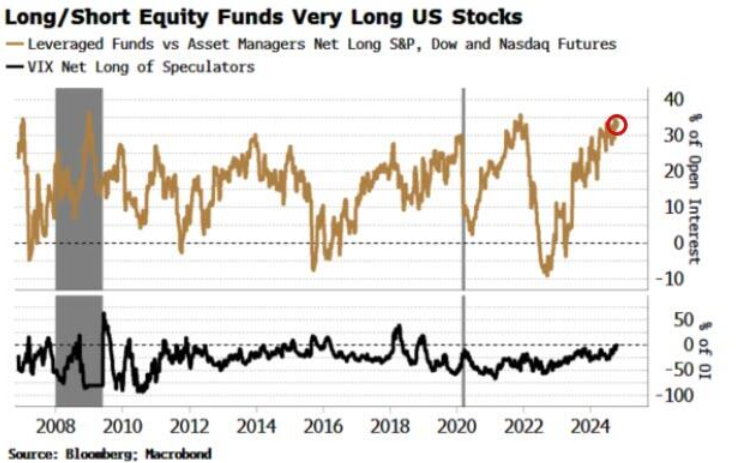

數據顯示,投資者在標普500、納斯達克、道瓊斯和標普中型股期貨中的淨多頭頭寸幾乎爲未平倉量的20%,在過去五年的讀數中接近排名前四分之一。

股票多空基金的淨多頭頭寸實際上可能更高,因爲這些基金通常利用股指期貨來調整整體的Beta值,以滿足他們的投資策略。

如果把槓杆基金(股票多空基金屬於這一類別)和資產管理公司(槓杆基金的期貨交易對手方)的頭寸淨值加起來,後者很可能是顯著的美股淨多頭。

一系列跡象表明,市場开始將高波動性視爲當前牛市的一個特徵,而不是一個缺陷。

到目前爲止,通脹、財政揮霍和地緣政治風險上升的淨影響已經塑造了當前這個支持股市上漲的市場環境。這是因爲流動性過剩,短期衰退風險較低,但同時又有足夠的不確定性使得波動性不太可能回到過去兩年的低位。

在更微觀的層面上,激進賣出看漲期權以及通過买入看跌期權來尋求下行保護的需求(這往往會抑制波動性),迄今尚未恢復。

股市只有在波動性下降時才會上漲,這並不是不言自明的,市場似乎正在測試一種新的範式。

發表評論

0條評論